REPORT MENSAL

OUTUBRO - 2024

“Houve elevação da volatilidade durante o mês de outubro com a proximidade da eleição americana. No Brasil, por conta da frustração diante da ausência de uma agenda de corte de despesas por parte do governo, não conseguimos aproveitar a melhora do cenário externo com os estímulos da China, e com a queda de juros nos países G10.

Com a vitória esmagadora de Trump nas eleições, o ambiente para os países emergentes vai ser desafiador. Estamos concentrando o risco do fundo em posições compradas em dólar contra o euro e tomadas em juros americanos.”

MACROECONOMIA

Passado o evento mais aguardado do ano, com muito provavelmente uma formação de governo 100% republicano (presidência e as duas casas do Congresso – até o momento em que essa carta foi escrita não havia 100% do resultado na Câmara dos Representantes), as implicações para política econômica ficam como principal assunto até o final do ano. Até o momento não está claro quais serão as decisões a serem adotadas, mas os principais desafios são: (i) qual o tamanho, quais países afetados e quais as possíveis retaliações teremos com relação à imposição de tarifas ao comércio exterior feita pelos EUA; (ii) quais medidas serão adotadas para conter o elevado déficit fiscal americano, principalmente na parte das despesas; (iii) qual será o montante total de corte de tributos corporativos. Esse conjunto de informações vai nos dar o caminho para descobrir para onde vão os ativos. Nossa perspectiva é a de que o dólar se torne mais forte, por conta de dois efeitos: (i) imposição de tarifas para o resto do mundo; (ii) impacto da redução de impostos corporativos sobre a trajetória de crescimento futuro. O primeiro fator gera valor na moeda americana por conta dos parceiros comerciais, que a fim de manter competitividade precisam depreciar suas próprias moedas; e o segundo porque um maior crescimento futuro leva a maiores alocações em ativos americanos, também levando a uma apreciação da moeda. Além disso, como há dúvidas com relação às medidas a serem adotadas no lado da despesa pública corrente, há chance de se aumentar a exigência de prêmio para carregamento de títulos de dívida mais longos. Adicionalmente, uma política fiscal mais frouxa será constrangimento para a política monetária por conta de seu efeito sobre o crescimento econômico, e impedirá com que a taxa dos Fed Funds alcance patamares mais baixos.

Nos outros países do mundo, a espera se dá pelas definições a ocorrerem na Casa Branca sobre quais medidas serão adotadas. Na Europa, os dados de atividade efetivos não têm vindo tão negativos quanto projetado pelos indicadores de sentimento, sendo o grande destaque de fraqueza a Alemanha, coração industrial da região. No Reino Unido, a divulgação de um orçamento mais expansionista em termos de despesa, financiado via aumento de imposto corporativo, não foi muito bem-vindo e deve ter implicações com relação à política monetária do Banco Central da Inglaterra. Na China, o pacote de ajuda fiscal se encontra em suspenso, aguardando as diretrizes que devem vir de Washington e que podem ter efeito sobre a dinâmica de crescimento doméstico. Agentes econômicos ainda aguardam informações sobre quanto de estímulo fiscal será adicionado à economia e se ele será capaz de reativar a demanda enfraquecida do gigante asiático. No Japão, as perspectivas de juros menos baixos nos EUA ajudam o Banco Central em sua lenta transição para taxas de juros mais elevadas.

No Brasil, a questão fiscal segue como foco. À espera de um pacote fiscal que indicará o quanto o governo está comprometido em cumprir as regras do arcabouço fiscal que ele mesmo aprovou, o mercado reavalia as trajetórias de juros e inflação para frente. Nossa perspectiva de inflação mostra um IPCA de 4,8% ao final de 2024, com muita volatilidade a depender de qual bandeira tarifária vá prevalecer no mês de dezembro. De qualquer forma, um câmbio mais depreciado, um hiato do produto ainda com pressão sobre fatores produtivos e um ciclo de pecuária altista para preços nos levou a revisar o IPCA de 2025 para 4,5%. Com relação às decisões de política monetária, esperamos que a taxa Selic seja elevada até 13,0%, com riscos de alcançar patamares ainda mais elevados no caso de uma dinâmica fiscal mais negativa domesticamente ou um movimento de fortalecimento do dólar mais expressivo globalmente.

Continuamos com posições mais táticas. Iniciamos compra de steepening de juro real. Acreditamos que o juro real projetado nos próximos anos será bem abaixo do precificado, seja por uma inflação mais alta ou por um ciclo mais comedido de alta de juros. Entretanto, os riscos fiscais de longo prazo seguirão impactando a parte longa da curva.

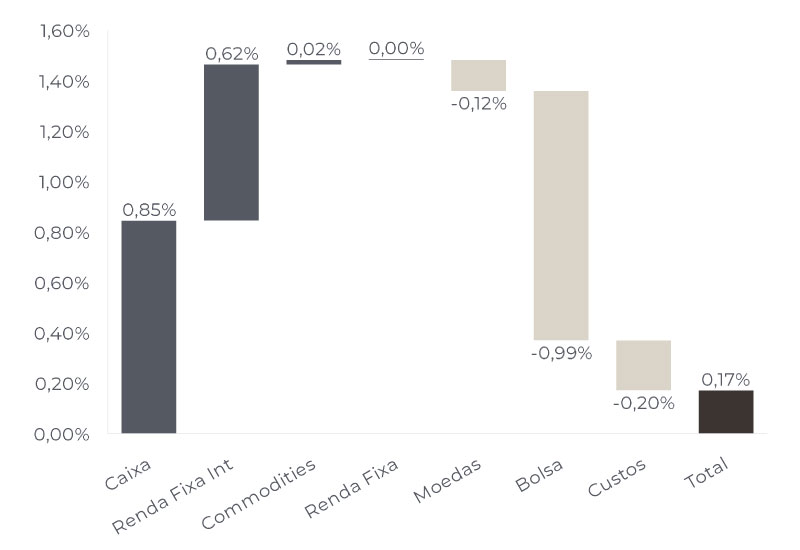

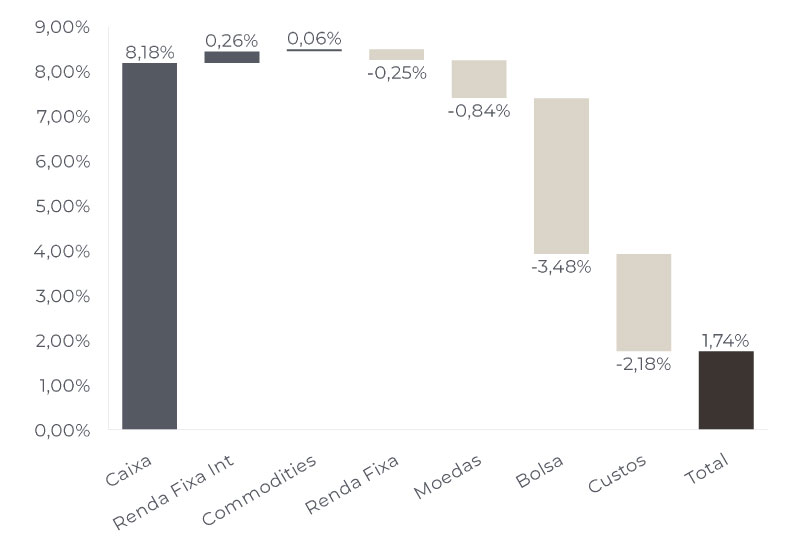

Tivemos ganho em posições compradas em dólar contra uma cesta de moedas do G10, e perda na venda do dólar contra o real.

O trade relativo aplicado no Reino Unido e tomado nos Estados Unidos contribuiu positivamente durante o mês.

Iniciamos uma posição tomada em juros longo com a perspectiva do Trump ganhar as eleições. A atividade nos EUA segue muito firme e os próximos números de inflação não devem mais apresentar surpresas positivas. Encerramos a posição de steepening da curva americana para simplificar as posições.

Vendemos soja ao longo do mês com a perspectiva de mais uma safra recorde projetada para 2025.

O mês de outubro se caracterizou por uma forte abertura de juros globais, que trouxe aversão para as bolsas. O Ibovespa caiu 1,6% e, o S&P500, 1%. Entra na agenda global a eleição americana e suas derivadas, e o Brasil segue com inflação pressionada, BC subindo os juros, dificuldade de implementação de disciplina fiscal e, consequentemente, completamente fora do radar de investimentos internacionais. Em contraponto aos desafios macro, esse mês de novembro começam os resultados do 3º trimestre, que tendem a não trazer surpresas negativas. No entanto, seguimos com posições menores e táticas.