REPORT MENSAL

JUNHO - 2024

“Os dados econômicos seguiram corroborando um cenário mais positivo para início ou continuidade do processo de flexibilização monetária ao redor do mundo. O contexto político ganhou mais relevância no mês com o primeiro debate presidencial americano, eleições na Europa e no México. No Brasil, o cenário vem se deteriorando por conta da postura do governo diante da autoridade monetária e dos desafios fiscais.

Estamos mantendo as posições de venda de juros e compra de inclinação no Reino Unido e nos EUA, respectivamente. No Brasil, permaneceremos atuando com menor risco e de forma tática tendo em vista as crescentes incertezas.”

MACROECONOMIA

As indicações acerca de uma possível desaceleração da atividade econômica americana se avolumam, deixando de ser uma questão somente limitada aos indicadores de sentimento e começando a afetar os indicadores de economia real, principalmente a parte de consumo. O principal ponto de destaque reside na massa salarial da economia, que vem crescendo a taxas acima de 5% nominal, impulsionando o consumo. Esse forte crescimento da massa salarial tem dois fatores fundamentais: (i) crescimento expressivo da população ocupada, efeito que podemos associar ao fluxo migratório; (ii) ganhos de salários reais, derivados de um mercado de trabalho ainda apertado. Mas mesmo com esse forte crescimento da massa salarial, observamos uma redução na taxa de poupança da economia, situação oposta ao preconizado em um ambiente de juros mais elevados. Um dos mecanismos pelo qual opera a política monetária é justamente o efeito da alteração da taxa de desconto para os consumidores, dado maior valor ao consumo futuro que ao consumo presente, que gera uma decisão voluntária de elevação da taxa de poupança. Portanto, o ambiente atual no qual temos uma taxa de poupança mais baixa e juros mais altos demonstra uma certa desconexão com relação ao esperado nas relações macroeconômicas.

O que explica esse comportamento da taxa de poupança? Há algumas suspeições para tal: (i) mudança na decisão estrutural de consumo/poupança das famílias no pós-COVID, com maior propensão a “viver o hoje”; (ii) mercado de trabalho muito firme, reduzindo a poupança precaucional por confiança na empregabilidade; (iii) efeito riqueza do mercado acionário e “coins”, dando uma maior sensação de riqueza.

Cabe-nos destacar essa relação entre mercado de trabalho e a decisão de consumo, pensando em como deve se desenrolar a decisão dos consumidores daqui em diante. As informações sobre o mercado de trabalho nos EUA seguem confusas. Mas, apesar de a pesquisa do payroll mostrar uma criação média acima de 200 mil postos a cada mês há um bom tempo, sem muitas indicações de desaceleração, ao analisarmos os números da pesquisa com as famílias e os indicadores de mercado de trabalho que são divulgados junto a diversos índices de sentimentos, a percepção é de início de um processo de fragilização do mercado laboral nos EUA, que deve tornar o ciclo da economia mais claro. Assim, o receio do desemprego deveria elevar a poupança precaucional e reduzir o consumo, o que, ao final, vai significar menos demanda por mão de obra, levando a nova derivada de elevação no desemprego, e assim sucessivamente.

Portanto, chegamos a um momento cíclico de extrema importância para a atividade americana, com fortes implicações para a política monetária. Um possível ajuste na taxa básica de juros não se daria mais somente para calibrar o nível de juros reais que prevalece na economia, e sim como forma de reagir a uma perspectiva de atividade mais fraca.

Por outro lado, estamos na iminência da eleição nos EUA, com a plataforma eleitoral de cada lado muito bem definida. Vale destacar a possibilidade de uma mudança no comando do país de um governo democrata para um governo republicano. Em termos de atividade econômica, a perspectiva de corte de impostos gera estímulo para a atividade econômica, resultando em mais crescimento à frente. O esperado é que a resposta nos indicadores de sentimento seja bem imediata, o que associado a uma política imigratória mais restritiva, deveria levar a maior aperto do mercado de trabalho, com reajustes salariais acima da inflação para reequilibrar oferta e demanda por mão de obra. Além disso, uma política comercial mais restritiva, principalmente com relação à China, terá efeitos sobre a parte de bens duráveis da economia. Nos últimos anos, a inflação de bens rodou consistentemente em patamar negativo, o que garantiu a manutenção dos preços controlados em boa parte das economias ao redor do mundo. Assim, as propostas do candidato à Presidência pelo partido republicano têm potencial de gerar nova pressão inflacionária na economia, atrapalhando a gestão monetária por parte do Fed.

Na Europa, as questões políticas roubam a cena, com forte destaque para a eleição francesa. Após uma vitória expressiva da direita nas eleições para o Parlamento Europeu, o presidente Macron optou por dissolver o parlamento francês e chamar novas eleições. O grande risco reside numa eleição de maioria para “Rassemblement National” (RN) no legislativo, com formação de governo em um regime em que os franceses chamam de “Cohabitation”, em que o presidente da República cuida da gestão externa e o primeiro-ministro, nesse caso alguém do RN, seria responsável pela gestão interna. As medidas ventiladas pela direita francesa têm semelhança com as adotadas pela ex-primeira-ministra britânica Elizabeth Truss, com corte de impostos, acrescido de uma reversão da reforma da previdência aprovada durante o atual governo. Essas medidas seriam bem mal recebidas pelo mercado. Por outro lado, na Inglaterra, o tradicional partido trabalhista deve fazer uma esmagadora maioria no parlamento e indicar o primeiro-ministro. As reações de mercado tendem a ser positivas, dadas as indicações de políticas feitas.

No Brasil, o destaque fica para dinâmica fiscal e suas implicações sobre a dinâmica dos ativos domésticos. Após a devolução da MP do Pis/Cofins pelo Senado Federal, ficou claro que a estratégia do governo para atingir o primário necessário para cumprimento da regra do arcabouço fiscal teria que ser alterada. Ao invés de buscar novas medidas de receita, muito criticadas pela classe empresarial, o foco deveria ser na correção de despesas. Esta nunca é uma pauta fácil a ser tratada com o Congresso, ainda mais para o Partido dos Trabalhadores, muito pouco afeito a ajustes neste sentido – e se torna ainda mais difícil diante da resistência do Presidente da República em encampar a agenda. Assim, a confiança dos agentes na sustentabilidade do arcabouço fiscal vai se reduzindo, ao perceberem que a compressão futura que as despesas obrigatórias farão nas despesas discricionárias inviabilizará a nova âncora fiscal muito em breve. Sabemos que o Ministro da Fazenda tem conhecimento de quais pontos devem ser endereçados. A questão, no entanto, é se conseguirá o governo atual tocar adiante a pauta de desvinculação dos benefícios sociais ao salário mínimo, e as regras dos pisos constitucionais de saúde e educação.

Com uma dinâmica fiscal mais negativa e com a futura mudança no comando do BCB, as expectativas de inflação acabam sendo majoradas, alimentando uma dinâmica de risco inflacionário futuro mais negativa, que coloca em risco o ambiente de estabilidade da taxa Selic. Como há uma pressão fiscal que coloca tanto a dinâmica das expectativas, quanto a dinâmica da moeda pressionadas, sem uma correção de rumos, far-se-á necessário um aumento na taxa básica de juros de forma a conter tanto a depreciação da moeda, quanto os riscos de futuro descontrole da inflação.

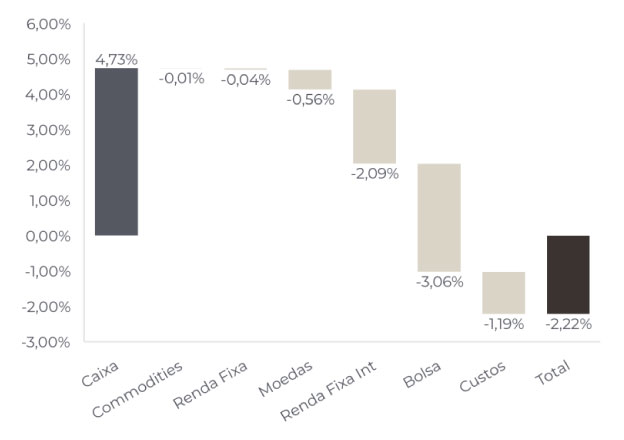

Diante da postura do governo perante a autoridade monetária, somada à deterioração das expectativas de inflação que já vinha ocorrendo, optamos por zerar as posições de renda fixa no Brasil. Permaneceremos acompanhando de perto para identificar oportunidades em trades mais táticos no curto prazo.

Iniciamos uma venda de euro x dólar como forma de proteção para o book de renda fixa internacional, considerando também a relevância que o contexto político vem ganhando.

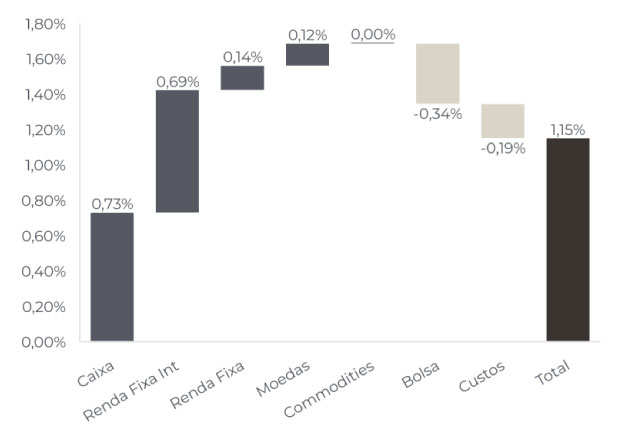

Os dados econômicos nos EUA seguiram trazendo conforto para mantermos a compra de inclinação da curva de juros. Estamos carregando também posição adicional aplicada, que encurtamos do vértice de 5 para o de 2 anos. No Reino Unido, apesar da inflação no mês um pouco acima da expectativa, os demais dados econômicos sinalizam manutenção do fundamento de desaceleração da economia e convergência dos preços. O book foi destaque de contribuição positiva em junho.

Estamos sem posições em commodities.

Os índices da bolsa americana tiveram, mais uma vez, um mês positivo: S&P500 +3,47% e Nasdaq +6,18%. Na contramão, as bolsas europeias desvalorizaram. No Brasil, o Ibovespa subiu 1,48%, muito influenciado por papeis positivamente impactados pela alta do dólar x real. O fluxo estrangeiro seguiu negativo, pior que maio, com saída de R$4,2 bilhões. No mês, o desempenho da carteira de bolsa foi afetado principalmente pela venda de S&P500 e compra de EWZ. No exterior, estamos mantendo apenas uma venda de ETF de crédito HY US, como forma de proteção para o book de renda fixa. No Brasil, as incertezas têm sido crescentes, portanto, estamos optando por atuar de forma mais tática e com menor risco, com pequena compra de EWZ, small caps e alguns papéis.