REPORT MENSAL

FEVEREIRO - 2022

“Os bancos centrais de países desenvolvidos continuaram sinalizando aperto das condições financeiras para combater a escalada da inflação. O início da guerra entre Rússia e Ucrânia trouxe um novo choque no preço das commodities e incertezas pra economia global. No Brasil, o fluxo positivo continua forte e tem ajudado a sustentar o preço dos ativos locais.

As fortes sanções econômicas impostas à economia russa adicionam dúvidas sobre uma possível recessão na Europa. No Brasil, a busca por juros altos e países exportadores de commodities devem continuar atraindo fluxo para os ativos de risco, mas a inflação alta e juros mais elevados podem afetar o cenário para atividade.”

INTERNACIONAL

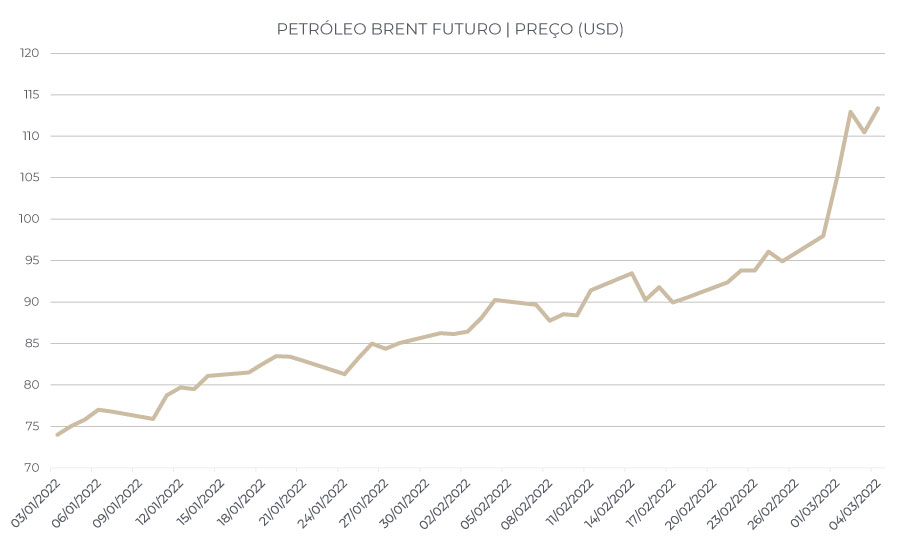

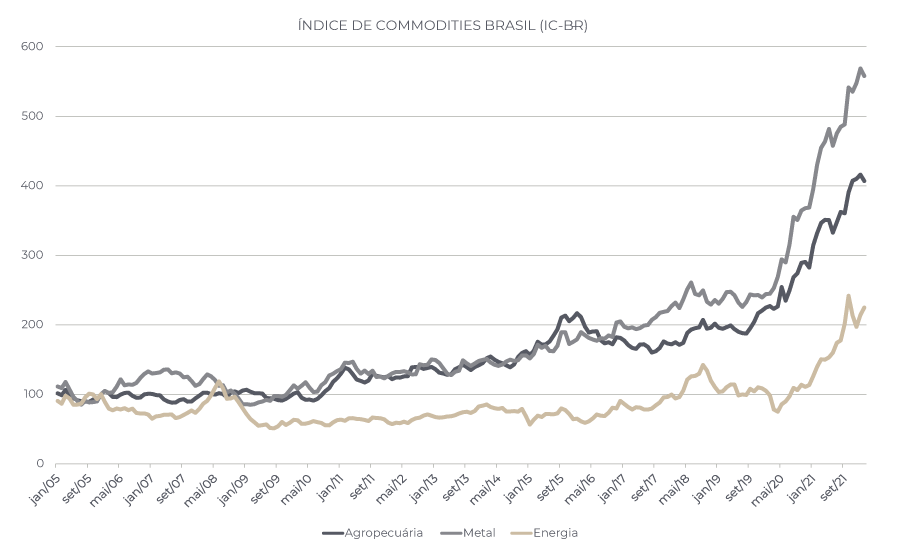

A dinâmica global tomou outro rumo desde o momento em que a Rússia invadiu a Ucrânia, com muitas implicações para o cenário macroeconômico. O primeiro e mais importante ponto é: guerra é inflacionária, ainda mais quando se considera a região onde está ocorrendo o conflito. Pensando em termos econômicos, a guerra gera perda de capital físico e humano (destruição de construções e perda de vidas), ao mesmo tempo em que há um amplo esforço de aumento de despesas públicas e necessidade de financiamento dos esforços realizados. Com isso, há uma retração da oferta ao mesmo tempo em que não se sabe ao certo para onde vai se mover a demanda. Podemos dizer que essa foi a realidade do mundo em 2021, mesmo sem a presença de um conflito bélico a gerar esse impacto econômico. Havia uma perspectiva de melhora da capacidade de oferta do mundo ao longo deste ano, que encontraria uma demanda potencialmente em recuo por causa da retirada dos estímulos fiscais e monetários em curso. O pêndulo agora se volta novamente para o ambiente inflacionário, mas com um agravante: apesar da Ucrânia representar muito pouco do PIB global, os efeitos da guerra sobre a Rússia e o resto da Europa são não-desprezíveis, jogando o crescimento da região para baixo. O mundo, apesar do forte crescimento do momento, pode entrar numa dinâmica estagflacionária, principalmente na região do velho continente. Atenção ainda para um fator específico da região que vai afetar sobremaneira o mundo: seu efeito negativo sobre oferta de commodities agrícolas e energéticas. A região em conflito é grande produtora de fertilizantes e de alimentos, o que causará forte impacto sobre a oferta deles. Além disso, há significativa implicação sobre a oferta de petróleo, dado que a Rússia é um dos principais países produtores e exportadores do mundo. O conflito afeta substancialmente as cadeias de produção global, fenômeno que gerou efeito sobre os preços de bens em 2021, de forma que a pressão deve se manter em 2022.

Para Rússia e Ucrânia, há um relevante e inequívoco efeito negativo sobre o crescimento, que deve se espalhar pelo continente europeu, afetando a dinâmica de crescimento global. Sobre os EUA, também haverá algum efeito. No entanto, sem uma forte desaceleração da economia europeia, é difícil ver um recuo substancial do ritmo de crescimento da economia americana. No caso da Ásia, por sua vez, o efeito seria similar, ocorrendo via relação comercial com a Europa. A China já estabeleceu 5,5% como meta de crescimento para o ano e ativou as políticas econômicas expansionistas a fim de atingir o objetivo. Em termos de condução de política monetária, o receio sobre os desdobramentos do conflito no leste europeu fará com que o FED inicie a elevação de juros de forma cadenciada, sem necessitar iniciar com movimentos de 50 bps, mesmo com a crescente pressão inflacionária

BRASIL

E como a economia brasileira deve se comportar nesse ambiente global conflagrado e com preços de commodities em alta? Em termos de inflação, o impacto é bem claro e direto. Os preços de bens alimentícios, de energia e de bens duráveis não irão ceder como o esperado anteriormente, de forma que a desinflação estimada para o ano corrente será bem menor. Em termos de projeção, elevamos nosso IPCA esperado para 2022 de 5,8% para 6,5%, mesmo considerando reduções de IPI e o não repasse integral dos preços externos do petróleo para os preços domésticos. Em termos de atividade econômica, os efeitos da desaceleração externa serão sentidos caso os principais países consumidores de produtos exportados pelo Brasil sejam afetados. Como já observamos que o efeito do conflito bélico é inflacionário, há uma consequência até mais positiva sobre a atividade econômica, puxada pela maior demanda por produtos produzidos domesticamente. Por conta disso e por conta de uma atividade econômica mais firme ao final do ano passado, nós revisamos nossa estimativa de PIB para o ano corrente de 0,5% para 1,0%. Em termos fiscais, assim como ocorrido no ano de 2021, um maior crescimento nominal do PIB eleva de forma substancial a arrecadação federal e, mesmo que parte de toda surpresa de arrecadação vire redução de impostos, com vistas a evitar um repasse muito grande dos preços externos aos preços domésticos, novamente seremos surpreendidos positivamente por um fiscal melhor no curto prazo.

Em termos de condução de política monetária, uma inflação mais elevada no ano corrente corre o risco de virar mais pressão inflacionária à frente pelo mecanismo de inércia. Ciente desse ponto, a autoridade monetária já vai se preparar para evitar uma contaminação das expectativas futuras e elevará a taxa SELIC para 13,0%, aguardando um prazo maior para começar a reduzir a taxa básica no ano que vem devido a um período ainda mais pressionado de inflação do que previamente esperado.

Como fica o ambiente eleitoral? Uma maior pressão sobre preços de alimentos e combustíveis não é positivo para o atual presidente Jair Bolsonaro, que vem apresentando leve redução em sua diferença de perspectiva de votos com relação ao ex-presidente Lula. Nós acreditamos que essa redução na diferença de intenção de votos se deu porque os efeitos mais negativos da elevação da inflação tinham ficado para trás ao final do ano passado, com certa estabilização de preços no início de 2022. Agora, com essa nova rodada de pressão de commodities, deveremos observar nova volatilidade nas intenções de voto com tendência a impactos mais negativos sobre o atual mandatário.

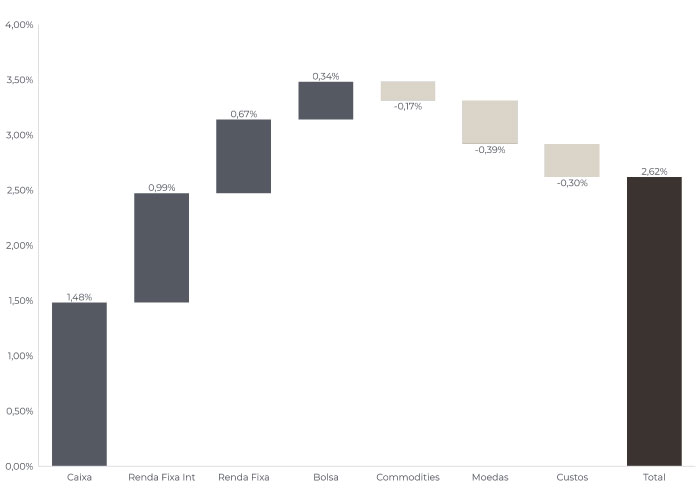

Continuamos com posições táticas na curva de juros. Os efeitos da guerra e das sanções econômicas na Rússia provocaram mais um choque altista nos preços das commodities em um momento em que o BC se preparava para encerrar o ciclo de alta de juros.

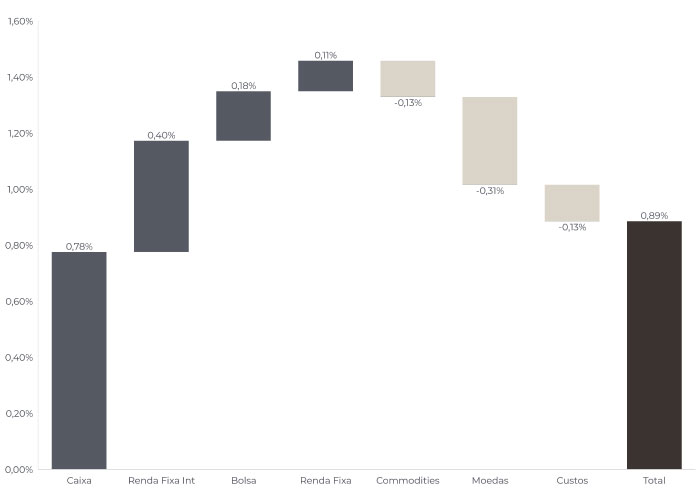

O ganho no mês de fevereiro veio de posições tomadas na parte intermediária da curva.

A mudança de narrativa do banco central europeu na direção de iniciar a retirada de estímulos no final do ano trouxe perspectiva para o euro começar uma trajetória de valorização contra o dólar. Iniciamos uma posição comprada em euro e uma cesta de moedas contra o dólar, porém, com o início da guerra, zeramos as posições e estamos mantendo uma venda menor em dólar contra o real.

A posição tomada em juros americano seguiu como destaque. Os números de inflação e atividade seguem surpreendendo positivamente, reforçando o cenário de alta de juros nos EUA.

No final do mês a guerra entre Rússia e Ucrânia trouxe incerteza para a perspectiva da atividade global.

Reduzimos a posição tomada nos EUA para aguardar os efeitos das sanções econômicas à Rússia.

Encerramos nossa posição vendida em ouro com o início da guerra. No médio prazo, os bancos centrais globais vão precisar elevar o juro real para combater a inflação, o que deve afetar a rentabilidade do ouro. O útimo aperto de juro real por parte do FED desencadeou uma forte queda no posicionamento comprado em ouro.

Enquanto durar a guerra o ouro vai seguir subindo por conta da aversão ao risco.

O Ibovespa apresentou uma alta de 0,89% em fevereiro, com destaque positivo para as empresas de commodities que compõem o índice. Seguimos observando o fluxo de entrada de investidores estrangeiros. As tensões ocasionadas pela guerra entre a Rússia e a Ucrânia trouxeram mais componentes de complexidade para o cenário global, com destaque para as pressões inflacionárias ainda maiores. Fizemos poucas mudanças de posicionamento: nos fundos macro, estamos operando com uma carteira de ações reduzida e mais taticamente os movimentos direcionais, utilizando estratégias de opções e priorizando a liquidez. Seguimos com viés mais positivo para o mercado local e mais cauteloso para o mercado externo. Nos mandatos dos fundos de ações, estamos alocados nos setores de saúde, tecnologia, financeiro e ligados à tese de reabertura econômica.