REPORT MENSAL

OUTUBRO - 2021

“A forte alta na parte curta da curva de juros dos países desenvolvidos trouxe preocupação com antecipação do ciclo de aperto das condições financeiras com a redução da liquidez global. O cenário para os países emergentes se tornou ainda mais desafiador com a desaceleração da China e a “desancoragem” da parte curta da curva de juros global.

No Brasil, a perda de confiança com a âncora fiscal dada a discussão de alterar os parâmetros da regra do teto de gastos para acomodar políticas sociais e emendas parlamentares, potencializou a piora dos ativos brasileiros. Seguimos com risco reduzido. O cenário internacional continua desafiador para os países emergentes. No Brasil, apesar dos preços estarem, na nossa visão, bastante atrativos, falta um trigger de reversão dessa dinâmica negativa.”

INTERNACIONAL

As pressões sobre preços seguem vigentes no mundo todo, em especial sobre as commodities energéticas e os produtos afetados pelos gargalos na cadeia de suprimentos. Ao contrário do que se discutiu ao longo do semestre passado, a realidade mundial nunca foi de uma perspectiva de estagflação, com preços mais elevados e produção mais baixa, característico de choques de oferta. A atividade ao longo do terceiro trimestre sofreu devido a uma base de comparação muito elevada por causa do ritmo de crescimento do primeiro semestre. A atividade no início do ano foi beneficiada (i) pela retirada das restrições à circulação, (ii) pela existência de uma política fiscal ainda muito expansionista, e (iii) por todo o arsenal de política monetária implementado em 2020. A partir do segundo semestre de 2021, começamos, no entanto, a observar certa estabilização para um mundo mais próximo à normalidade. O terceiro trimestre ainda foi afetado pelo surto da variante delta e pelos efeitos da retirada dos estímulos na China. Apesar disso, com o pior do ciclo recente de COVID tendo passado (com exceção da China, que voltou a observar um aumento no número de casos e vem tomando medidas para evitar um novo alastramento da doença), os efeitos da reabertura econômica, principalmente na Ásia, vão beneficiar positivamente a atividade.

A volta das atividades econômicas nos países asiáticos traz benefícios globais devido à normalização das cadeias produtivas. Como parte da desaceleração da atividade industrial no mundo era derivada desses problemas, esperamos que nos próximos meses voltemos a observar melhora nos indicadores relacionados à produção de manufaturas, ainda mais com a perspectiva existente de recomposição de estoques. Por outro lado, o fim das medidas de estímulo fiscal vai pesar no lado do consumo, com menor acumulação de poupança na margem. Por conta disso, devemos observar uma taxa de crescimento global ainda elevada, mas com desaceleração na dinâmica de consumo em direção a uma velocidade mais compatível com o crescimento potencial do mundo. No caso da inflação, parte das pressões devem ser dirimidas por causa da normalização das cadeias produtivas, principalmente relacionada a bens duráveis. Por outro lado, observam-se atualmente aumentos em preços mais persistentes como aluguéis e salários, o que enseja maior preocupação com a dinâmica futura dos preços da economia.

Qual deve ser o comportamento das autoridades monetárias em um ambiente global como este? A resposta da política monetária a um típico choque de oferta (atividade mais fraca e preços mais elevados) é sempre a de observar os efeitos primários e combater os efeitos secundários, evitando que haja uma deterioração das expectativas derivada desse movimento. Mas como reagir a um choque de oferta em um ambiente de demanda forte (caso atual)? Nesse caso não há muitas dúvidas de que o movimento é de maior contracionismo da política monetária, com normalização das condições financeiras, fazendo a retirada dos instrumentos disponibilizados a partir de 2020. E esse é o movimento observado nos principais BCs de países desenvolvidos, com destaque para o Canadá e Nova Zelândia. No caso do Banco Central americano, a redução do programa de compras é o primeiro passo dessa estratégia, com perspectiva de elevação da taxa básica de juros em 2022. Por outro lado, por mais que haja uma perspectiva inflacionária, não há urgência para uma retirada dos estímulos acelerada, dado que ainda existem características de transitoriedade na inflação.

BRASIL

Nesse ambiente, o Brasil se vê com uma dinâmica idiossincrática mais negativa, por causa de uma perspectiva fiscal maléfica e às vésperas de uma eleição presidencial muito importante no ano que vem. A necessidade de criação de uma maior rede de proteção social à população mais vulnerável é inegável e é um desafio que tem que ser enfrentado de frente pela população brasileira. O bolsa-família, um programa de orientação econômica liberal, sempre foi considerada uma das políticas mais efetivas no cumprimento do objetivo de retirar as pessoas de uma situação de miséria, permitindo o acesso a itens básicos de sobrevivência. Com a pandemia e seu impacto tanto sobre desemprego quanto inflação de alimentos, a transferência necessária para que as famílias saiam de uma situação de pobreza extrema e consigam adquirir bens básicos necessários à subsistência se elevou, exigindo que se aumentasse o valor médio do ticket e o escopo do programa. Mas – e o diabo sempre mora nos detalhes – a forma como foi feito o anúncio de ampliação do programa emergencial deixou claro e evidente um total descuido por parte de executivo e legislativo para com o teto que gastos, a nossa âncora fiscal, disciplinadora do orçamento, e que permitiu que houvesse maior previsibilidade na dinâmica das despesas públicas futuras e consequentemente na trajetória da dívida.

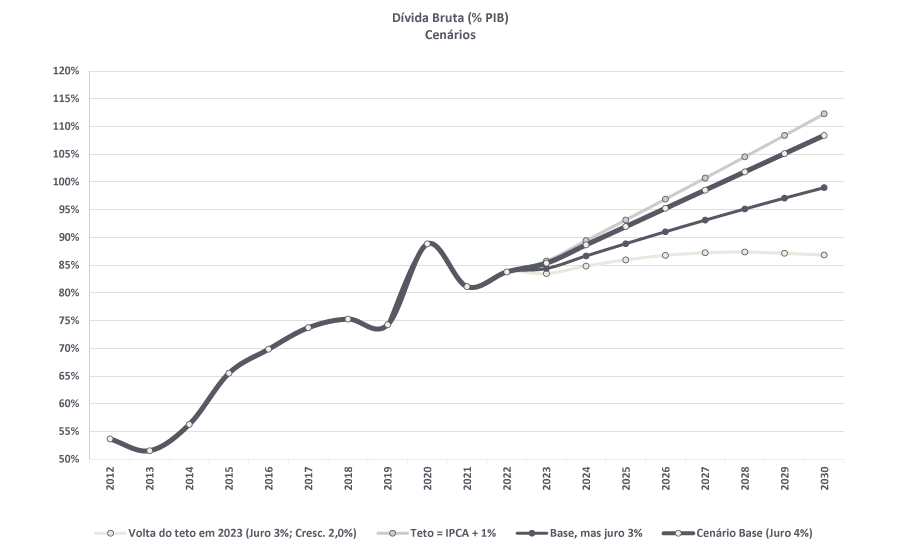

E a perda da confiança na âncora fiscal tem muitas implicações para a dinâmica das variáveis macroeconômicas. O primeiro efeito e mais visível é sobre os juros pagos nos títulos de dívida. Como há maior desconfiança a respeito da nossa capacidade de repagar a dívida futura, os compradores de títulos públicos irão exigir um prêmio de juros mais elevado para ter em suas mãos esses ativos. Isso eleva a taxa de juro neutra da economia ao deslocar a curva de oferta de poupança. Esse maior prêmio exigido vai gerar uma depreciação cambial devido à saída de recurso, seja de estrangeiros que investiam em ativos domésticos ou de locais que vão buscar diversificação no exterior. A depreciação da moeda doméstica, via inflação importada, gera pressões inflacionárias e leva à necessidade de elevação da taxa básica de juros de curto prazo. Ou seja, o movimento leva a um aumento tanto dos juros de curto prazo quanto dos juros de mais longo prazo. Além disso, há um impacto sobre o crescimento econômico. No curto prazo, a deterioração nas condições financeiras implicará em menos recursos e confiança para investimentos, trazendo o PIB para baixo, especialmente diante do efeito do juro de curto prazo mais elevado. No longo prazo, uma menor taxa de poupança e menor confiança na condução futura da economia vão trazer uma perspectiva mais negativa para o crescimento potencial. Das variáveis que explicam a dinâmica de dívida/PIB a frente temos: (i) despesas mais elevadas, implicando em resultados primários mais deficitários; (ii) PIB mais baixo, resultando em menor arrecadação e menor deflator; (iii) juros e inflação mais elevados, resultando em maior custo da dívida. Logo, a trajetória de dívida que anteriormente tinha uma inflexão em 2023 e terminaria a década abaixo de 80% do PIB, agora não apresenta mais inflexão e terminará a década próxima a 110% do PIB, num resultado desastroso de condução de política econômica.

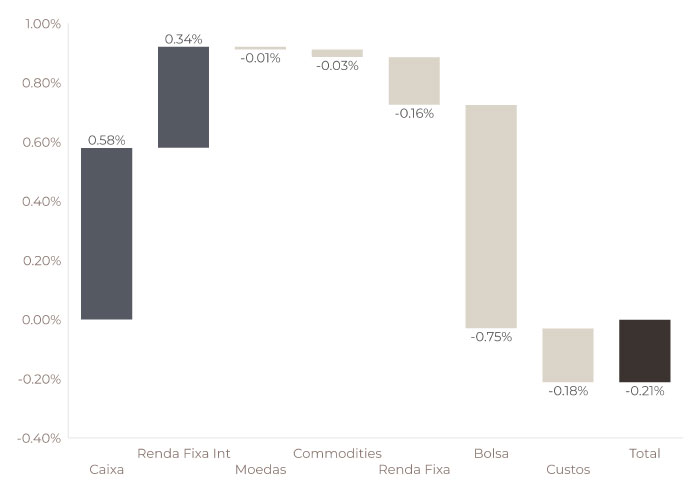

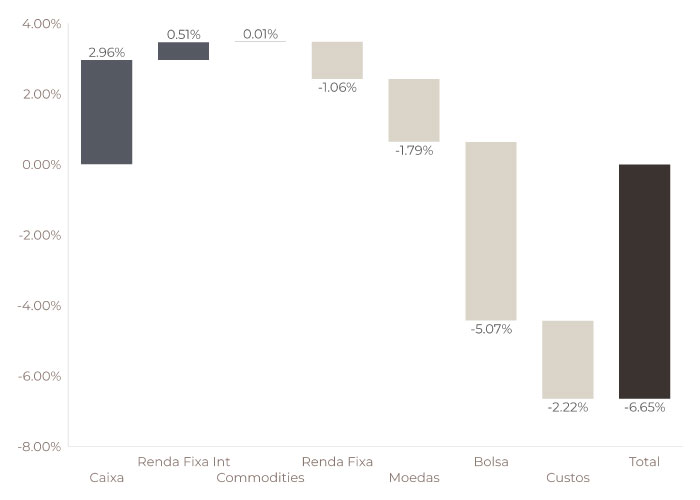

O book de Renda Fixa teve um desempenho levemente negativo com posições táticas ao longo do mês.

A perspectiva de mudança do arcabouço fiscal, com alteração da regra do teto de gastos, levou o Banco Central a acelerar o ritmo de alta para 150 bps e sinalizar uma taxa terminal mais alta, acentuando a onda de stops na curva de juros local.

Estamos sem posições, aguardando o desenrolar da PEC dos precatórios.

Zeramos a compra da moeda australiana e da Inglaterra devido à perda de correlação com a perspectiva de retomada mais forte da atividade econômica e sinalização dos Bancos Centrais por uma política monetária mais restritiva.

O book terminou o mês estável.

O mês de outubro foi de movimentos fortes de abertura na parte curta da curva de juros globais. Inflação mais persistente e declarações de diretores de diversos bancos centrais fizeram com que o ciclo de alta fosse antecipado na curva de juros de diversos países. Encerramos nossa posição tomada no juro curto do Chile.

Nos EUA alongamos a posição tomada e vendemos a parte curta do Canadá, Inglaterra e Europa na virada do mês acreditando que os BCs não vão sancionar essas altas na parte curta.

Estamos zerados em commodities.

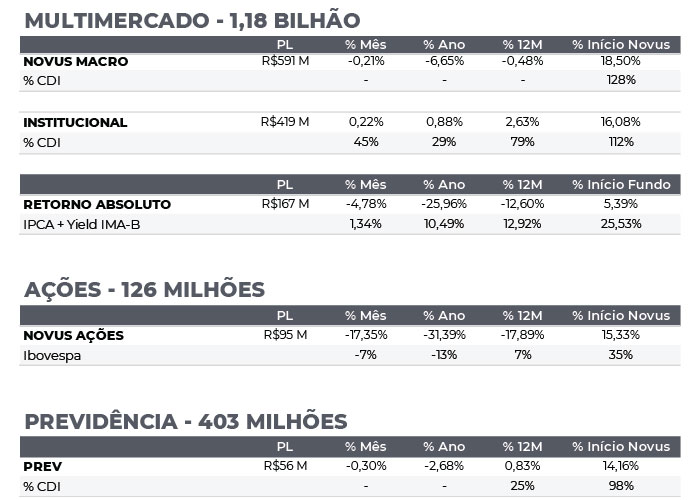

Pelo quarto mês consecutivo, o mercado de ações brasileiro teve performance negativa, com o Ibovespa recuando -6,7% em outubro, e acumulando uma perda de mais de 13% no ano de 2021. No ano, apresenta uma impressionante underperformance frente às bolsas globais, como por exemplo o S&P (bolsa americana), que sobe mais de 22,6% em 2021. O ambiente local segue contaminado pela instabilidade política, uma inflação mais persistente, revisões baixistas de atividade e, principalmente, a sustentabilidade e organização das contas fiscais do país a frente das tentações populistas eleitoreiras para o próximo ano.

Seguimos respeitando os parâmetros de risco, com uma carteira de ações reduzida e operando mais taticamente os movimentos direcionais, priorizando a liquidez. No portfólio de ações, seguimos alocados nos setores de saúde, tecnologia e ligados à tese de reabertura econômica, focando em empresas que apresentam um longo histórico e forte capacidade de geração de valor, mesmo nesse ambiente adverso já costumeiro do Brasil.