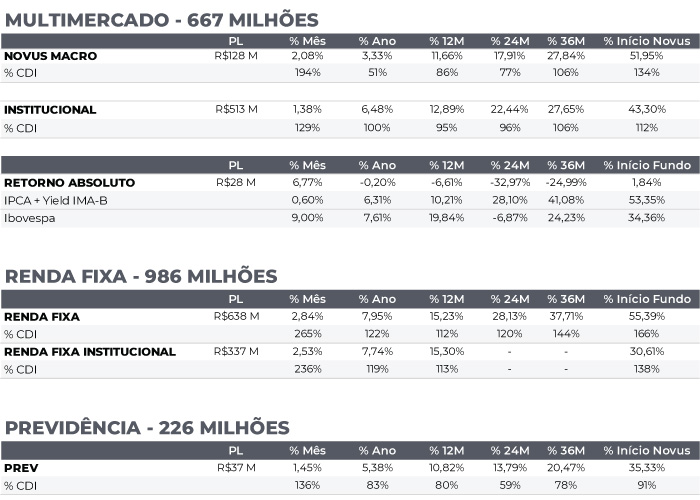

REPORT MENSAL

JUNHO - 2023

“A postura mais hawk de diversos bancos centrais de países desenvolvidos trouxe novamente ao foco a persistência da inflação e a necessidade de uma política monetária mais apertada, diferente do que foi precificado à mercado em outros momentos. No Brasil, a trajetória benigna da inflação, a postura do BCB e a manutenção da meta pelo CMN vêm corroborando um ambiente mais positivo.

Seguirá sendo importante acompanharmos de perto as consecutivas divulgações de dados de inflação, mercado de trabalho e atividade para entender seus impactos para as ações dos BCs, que vêm reforçando o quanto as decisões estão atreladas aos indicadores econômicos. Nos EUA, ainda poderemos observar impactos das emissões de novos títulos de dívida. No Brasil, ficarão em foco a tramitação do arcabouço fiscal, agora de volta à Câmara; o avanço da discussão a respeito da reforma tributária; e as indicações trazidas pelo BCB a respeito do início do ciclo de cortes.”

INTERNACIONAL

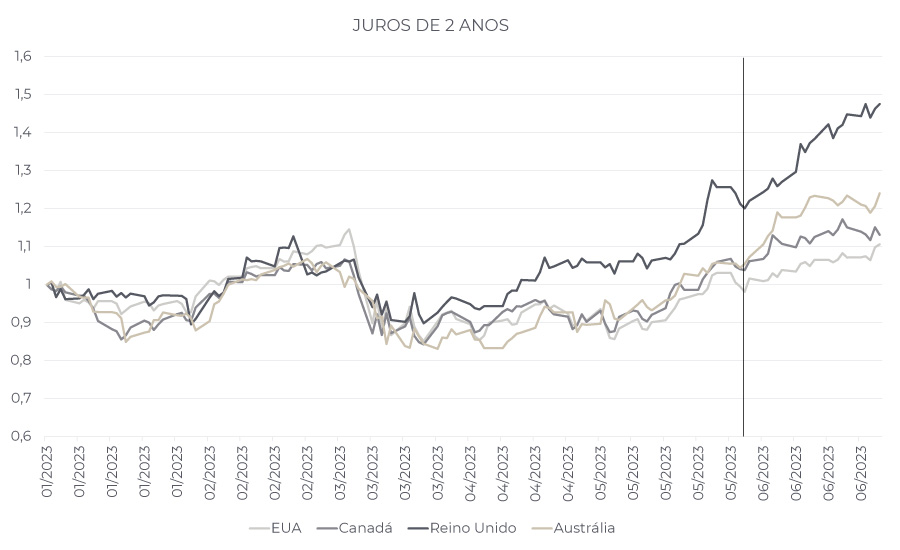

A economia global segue sua dinâmica de diferenciação setorial, com o segmento de manufaturas em desaceleração e a parte de serviços ainda sustentada, principalmente pela revigorada força do mercado de trabalho. Sendo assim, os bancos centrais ao redor do mundo voltam a ficar apreensivos com uma potencial retomada das pressões altistas sobre a inflação em um momento em que ela ainda se encontra acima do objetivo. No Canadá e na Austrália, o ciclo outrora interrompido teve que ser retomado. Na Inglaterra e na Noruega, o movimento de alta da taxa básica foi de 50 bps ao invés dos 25 bps anteriormente sinalizados. Nos EUA e na Europa, altas adicionais à frente são indicadas. O cenário global de política monetária volta a ficar mais apertado, principalmente nos países desenvolvidos.

O mercado de trabalho segue pressionando os salários que retroalimentam a dinâmica inflacionária. Vemos no Reino Unido e nos EUA diversas categorias profissionais em greve ou em campanha salarial e conseguindo aumentos expressivos, em um processo que irá dificultar (e muito) um retorno da inflação para as metas.

Apesar de a maioria dos países desenvolvidos estarem com postura monetária mais restritiva, o que impossibilita que o dólar ganhe força no mundo, vemos o princípio de alguma diferenciação entre regiões. Na Ásia, a diferenciação há tempos presente perdura mesmo com desenvolvimentos recentes mais altistas de inflação em alguns países com a política monetária muito expansionista. Na América Latina, países que iniciaram mais cedo e foram mais longe no aperto monetário – como Brasil e Chile – começam a virar a chave para deixar os juros menos contracionistas e o mercado começa a precificar o mesmo em breve também no México e Colômbia, que já findaram seus ciclos de alta de juros. Como a composição da cesta de consumo dessas regiões tem presença maior de alimentos e como suas moedas vêm se comportando muito bem (devido ao diferencial de juros favorável), a inflação se mostra em um processo bem mais claro e acentuado de recuo. Isso fará com que o diferencial de juros fique menor frente a essa classe de países, fazendo com que as moedas se comportem de forma mais negativa, ou que os juros não consigam recuar o tanto quanto o mercado precifica atualmente.

Para os BCs desenvolvidos, o assunto do momento é a operacionalização da política monetária e suas defasagens temporais. O aumento de juros já foi iniciado há tempos, a parte cíclica da atividade econômica já desacelerou, e em alguns casos, como no mercado imobiliário, já reacelerou. A parte da inflação mais ligada a problemas de oferta devolveu toda alta pós-COVID, mas a sensação segue sendo de um trabalho incompleto. O segmento de serviços muito firme em aliança com mercado de trabalho ainda apertado e núcleos de inflação sem ceder dão o tom e vão seguir pressionando as autoridades públicas globais. Viveremos com juros mais altos e por mais tempo do que previamente imaginado. A solução para essa questão parece passar necessariamente por um processo recessivo global que ainda não chegou.

BRASIL

O Brasil, em termos macroeconômicos, encontra-se em seu melhor momento. O headline da inflação cede além do esperado (com os meses de junho e julho em patamares negativos), enquanto os núcleos, apesar de ainda muito elevados, caminham em direção à meta de inflação. Além disso, as discussões políticas sobre eventual mudança da meta perseguida pelo banco central, que vinham atrapalhando o bom funcionamento do regime macroeconômico, tomaram o melhor rumo possível. Ademais, a agenda fiscal e de reformas segue caminhado no legislativo, permitindo a verificação de perspectivas mais alvissareiras sobre a economia brasileira. Esse conjunto de melhorias se reflete em um ambiente prospectivo de inflação mais positivo, com recuo nas expectativas. Com isso, o espaço disponível para redução do contracionismo da postura monetária se abre e deve ser confirmado na reunião de agosto.

Essa agora passa a ser a grande discussão sobre a economia brasileira: qual a velocidade de corte de juros e até onde vai esse recuo? Nossas estimativas mostram que a defasagem temporal entre o recuo no índice cheio e os núcleos é de cerca de três meses. Logo, deveremos observar um recuo mais expressivo dos núcleos de inflação em direção à meta a partir de setembro, o que será mais um ponto a trazer conforto ao BCB para operacionalizar a política monetária. Como o recuo das expectativas contidas na pesquisa FOCUS ocorreu de maneira mais rápida e forte do que o esperado, alteramos nosso call de início de ciclo de política monetária de um corte de 25 bps para um corte de 50 bps, sucedido por mais 7 cortes de mesma magnitude, levando a taxa a 9,75% em meados de 2024. Achamos que, independentemente do cenário doméstico, esse é o limite de baixa da taxa SELIC dado o ambiente global de juros mais elevados e por mais tempo. Movimentos de juros abaixo de 9,75% fariam com que o diferencial voltasse para patamares mais baixos historicamente, elevando o risco de uma depreciação cambial mais pronunciada, que dado o histórico recente, amedronta a autoridade monetária brasileira.

Em termos de agenda legislativa, o desafio posto e que deve ser vencido no curto prazo é a PEC da reforma tributária. Experiências globais e estimativas domésticas mostram um ganho potencial de até 20% no PIB real no médio prazo, o que, somado a todas as reformas aprovadas desde 2016 e ao arcabouço fiscal, deve resultar em um crescimento muito acima daquele vivenciado na década passada, mesmo com uma demografia mais desfavorável. Seria positivo que no segundo semestre atacássemos a necessária reforma administrativa, completando o ciclo de mudanças estruturais que tanto são necessárias na economia brasileira.

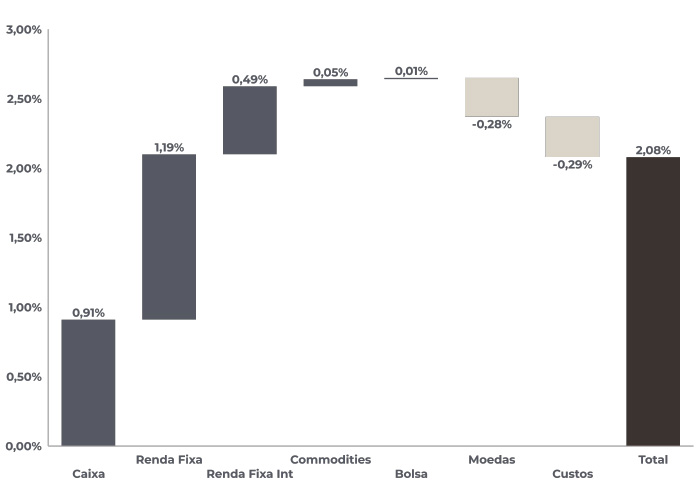

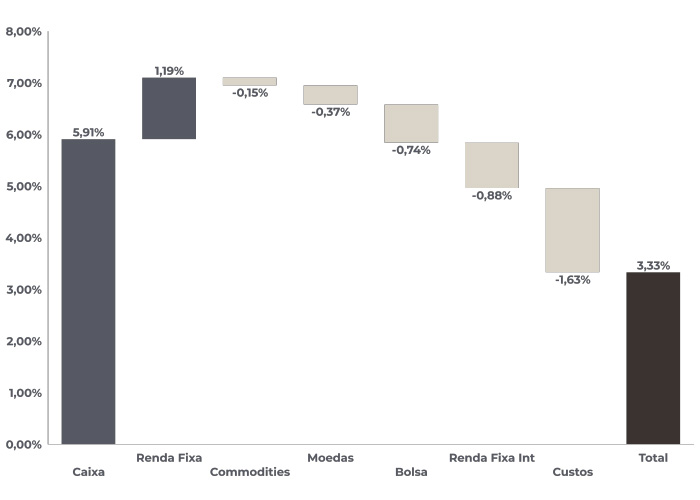

Mantivemos a posição aplicada em juros e a venda de inflação curta, além de iniciar uma compra de NTN-B.

A comunicação do Copom, as recorrentes leituras baixistas de inflação e a manutenção da meta pelo CMN corroboram o cenário de queda de juros.

Tendo em vista a expectativa de recomposição do caixa americano e o quantitative tightening realizado pelo Fed, esperamos pressão para o fortalecimento do dólar nos próximos meses.

Na Europa, na contramão dos EUA, os dados de atividade vêm surpreendendo negativamente.

Com isso, estamos com posição tática de venda do euro contra o dólar.

Continuamos com a compra de inflação curta nos EUA e agora tomados em juro americano.

Observamos abertura global de juros ao longo do mês, tendo em vista o posicionamento mais hawk de diversos bancos centrais.

Estamos sem posição em commodities.

Em junho o Ibovespa subiu 9,0%, acumulando no ano 7,6% de alta. O S&P sobe 15,9% no ano e o Nasdaq 38,8%, ambos fortemente impactados pelo tema de inteligência artificial, conforme já comentamos. Ao longo do mês, reduzimos a posição vendida nas bolsas internacionais e mantivemos a posição comprada na bolsa brasileira. Permanecemos com a tese do “índice sem commodities”, espelhado em empresas de qualidade no setor financeiro e doméstico (juros linked), mas que não sejam tão impactadas, nas nossas análises, pelas discussões tributárias vigentes.