REPORT MENSAL

MARÇO - 2023

“A quebra dos bancos americanos e a incorporação do Credit Suisse pelo UBS alteraram a perspectiva para a economia americana. A fragilidade dos bancos pequenos americanos foi exposta e vai antecipar a recessão. No Brasil, o anúncio do novo arcabouço fiscal agradou o mercado por ter uma trava no aumento das despesas.

Os acontecimentos de março vão acelerar a desaceleração da economia global. Alteramos as posições para buscar assimetrias nos ativos que vão sofrer em um ambiente recessivo e ainda inflacionário. No Brasil, seguimos com viés negativo. A regra do novo arcabouço fiscal trouxe um alívio que entendemos como momentâneo. O caminho vai ser longo para atingirmos superávit e garantir uma convergência crível da dívida em relação ao PIB.”

INTERNACIONAL

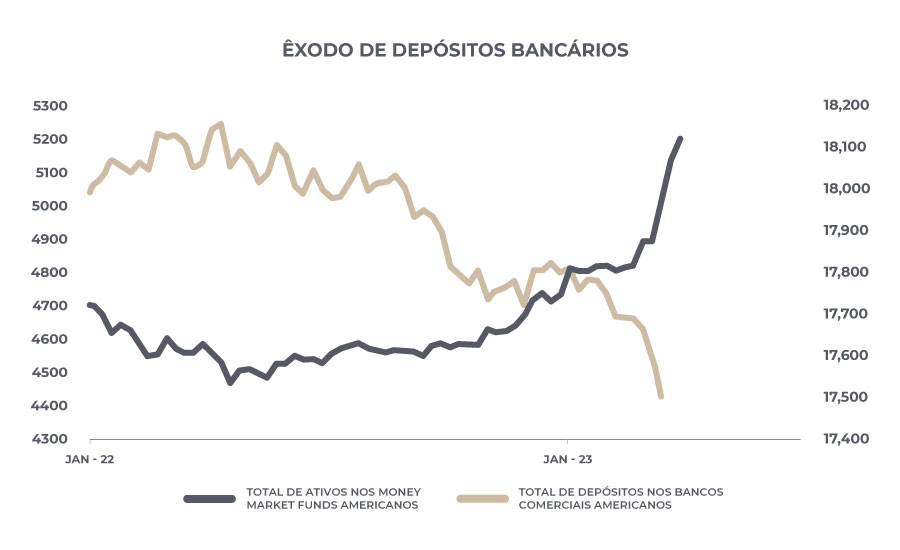

O mês de março marcou uma mudança na perspectiva macroeconômica global, com a crise bancária em alguns bancos regionais americanos e no Credit Suisse antecipando os ajustes implementados de política monetária e aumentando os riscos de eventos mais disruptivos. O mecanismo tradicional de política monetária usado nos EUA opera via aumento da taxa básica de juros, gerando encarecimento do crédito via elevação dos custos de depósitos bancários, desaceleração da atividade econômica e consequente redução da demanda por mão de obra, que afeta a dinâmica salarial e, por fim, rebaixa a inflação. Além deste efeito mais direto, contamos também com o efeito expectacional. Se o Banco Central é visto como comprometido com o recuo da inflação para seu objetivo, tanto os trabalhadores, ao requisitar aumentos salariais, quanto as empresas, ao definir suas políticas de preços, levarão em conta as ações da autoridade monetária e optarão por reajustes mais próximos ao objetivo do BC, ao invés de levar em consideração a inflação acumulada em 12 meses. Os mercados se encontravam ansiosos por observar os primeiros impactos das sucessivas elevações da taxa básica de juros e se perguntavam o porquê da demora. Com a ameaça de uma crise bancária, tivemos aceleração dos movimentos: o risco de contraparte percebido se elevou, gerando redução dos incentivos para concessão de crédito, redução dos depósitos bancários e corrida para ativos de “Money market”, percebidos como mais líquidos e menos arriscados. Esse ambiente, mesmo com uma redução dos riscos de crise bancária, é o suficiente para contratar uma desaceleração econômica adicional e, como dito pelo próprio Federal Reserve, equivaleu a duas elevações de 25 bps na taxa básica de juros. Com isso, a necessidade de um aperto monetário adicional se reduziu, mas, por outro lado, o risco de recessão foi substancialmente elevado.

Assim, o cenário macroeconômico se encontra em seu ponto mais importante, onde os efeitos defasados da política monetária começam a acontecer, a inflação ainda segue acima do objetivo e sem dar sinais inequívocos de que começou o processo de convergência e o risco de recessão se eleva substancialmente, tornando muito mais difícil a tomada de decisão por parte da autoridade monetária. Essa á a realidade da economia americana, mas podemos replicar o mesmo ambiente para diversas localidades, desde a Europa, passando por Canadá, países escandinavos, os antípodas, entre outros. Esperamos que novos movimentos de elevação da taxa básica de juros sejam residuais e que a inversão do ciclo ainda leve um tempo para acontecer, só sendo possível no caso de um evento recessivo muito mais severo globalmente, principalmente se vier via nova rodada de elevação dos riscos do sistema bancário.

A China, em seu processo de recuperação pós-COVID, parece passar ao largo destes riscos, dado um sistema financeiro mais controlado pela autoridade central. Apesar disto, em caso de recessão mais profunda global, o gigante asiático não possui mais a capacidade (por conta de demografia, principalmente) e nem o desejo de gerar um crescimento robusto que subverta a recessão global e mantenha o mundo em crescimento.

BRASIL

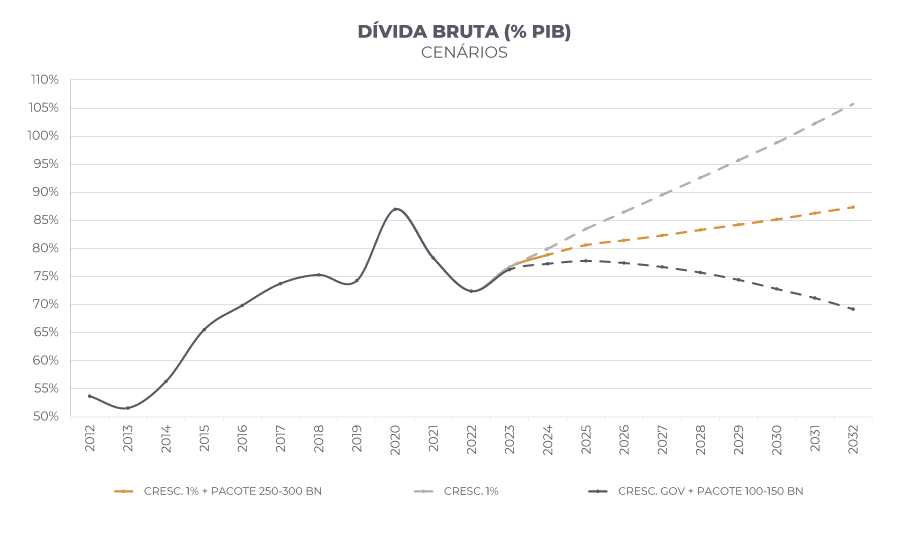

O evento mais esperado pelos investidores domésticos era a divulgação do novo arcabouço fiscal, numa tentativa de substituição do teto de gastos como trajetória futura da dinâmica de receitas e despesas e, por consequência, do resultado primário do setor público e da dívida/PIB. Após a PEC da transição, onde houve forte expansão das despesas públicas, o receio dos investidores era de que a nova regra fiscal concedesse uma licença para novos aumentos dos gastos no orçamento público, tornando a dinâmica da dívida descontrolada. Em um primeiro momento, a despeito de pequena reclamação de alguns setores do PT, prevaleceu a racionalidade econômica, com o presidente da República optando por dar uma vitória ao ministro Fernando Haddad e apresentando um arcabouço razoável. A nova regra fiscal limita, à expansão da arrecadação, as despesas públicas para acima de 2,5% em períodos de crescimento e abaixo de 0,6% em períodos de retração. Além disso, há metas de primário ousadas até o ano de 2026, cujo cumprimento exige um esforço de arrecadação adicional, que o próprio ministro da Fazenda disse que fará sem necessitar elevar a carga de tributos correntes, tentando abarcar setores e segmentos ainda isentos de tributação, como apostas e importações de pequeno valor. Temos duas críticas principais ao arcabouço fiscal, que devem ser discutidas no parlamento de forma a aprimorar a regra: (i) Ainda não sabemos quais as punições em caso de descumprimento. No teto de gastos, a trava constitucional garantia que a cada momento de descumprimento do objetivo necessitava-se de uma discussão de toda sociedade, envolvendo as duas casas do Congresso Nacional, para se ter a permissão de gastar mais, sob o risco de desrespeito à constituição. Agora, precisaremos saber quais as amarras teremos em caso de descumprimento da regra e qual penalização será dada caso ocorra; (ii) O novo arcabouço fiscal, mesmo com regras para despesas, depende muito de um forte crescimento econômico (ou de elevação da receita via tributação) para que a relação dívida/PIB não se eleve, o que não se alcança há bastante tempo. O ministro Fernando Haddad parece apostar suas fichas em um possível efeito positivo da reforma tributária, com simplificação dos tributos tendo efeito superpositivo sobre crescimento futuro. Temos nossas dúvidas com relação a esses efeitos positivos sobre o PIB, o que torna a sobrevivência da regra fiscal e uma inversão da relação de dívida mais incertas.

Com relação à inflação, nossa projeção de IPCA para o ano corrente se encontra em 6,5%, e em 5,0% para 2024. Estamos aguardando a definição da meta de inflação que deverá ocorrer em junho. A discussão dela já trouxe custos significativos para o país, com forte deterioração das expectativas futuras. Caso a opção seja somente por alterar o horizonte relevante, e não o número da meta, supomos que haverá um ganho positivo nas expectativas por não se confirmarem os cenários mais negativos. Nós achamos que as variáveis mais relevantes para definição da SELIC à frente são esses dois pontos: (i) Definição da meta de inflação e (ii) Tramitação do arcabouço fiscal. Caso haja desenvolvimentos mais positivos, o espaço para relaxamento monetário passa a existir e o BC iniciaria seu processo de corte de juros.

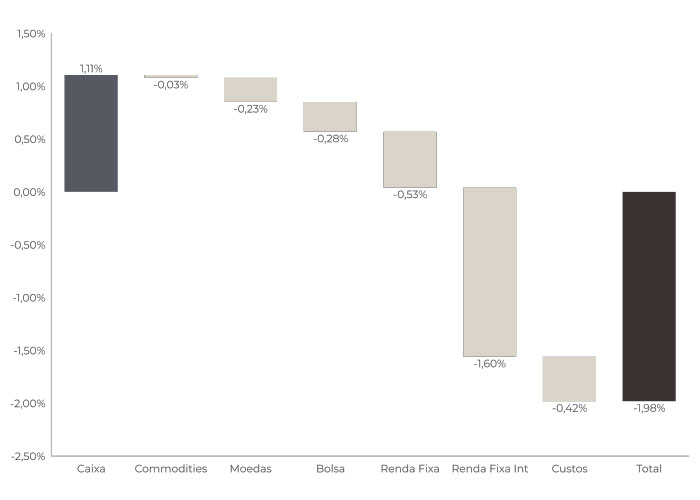

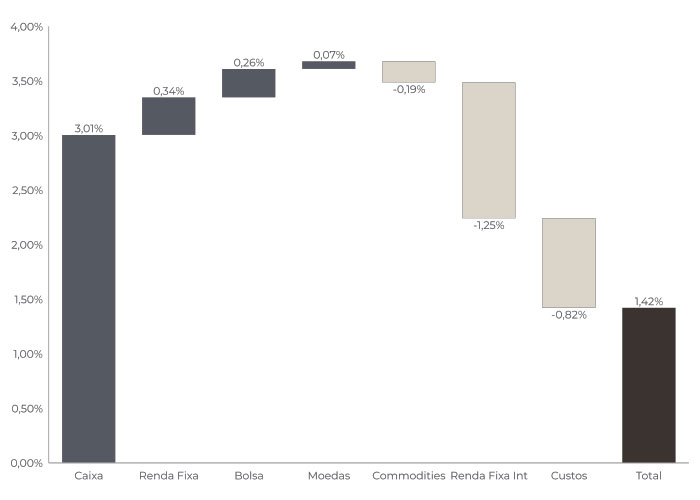

O book de renda fixa contribuiu negativamente devido à postura mais hawk do Banco Central do Brasil – que sinalizou que estamos longe de um afrouxamento monetário, e de um anúncio do novo arcabouço fiscal menos negativo do que o esperado.

Estamos mantendo uma posição reduzida do steepening da curva de juros e as opções para queda de juro no segundo semestre.

O forte fechamento das curvas de juros globais ajudou no cenário de dólar fraco. Zeramos nossas posições compradas em dólar contra uma cesta de moedas e vamos aguardar os próximos números de atividade e inflação.

Devido à forte mudança de cenário ao longo de março, encerramos nossa posição tomada em juros nos EUA. A preocupação com o setor bancário americano vai restingir a oferta de crédito, antecipando o cenário de recessão.

Iniciamos no fundo macro uma compra de inflação curta nos EUA.

Estamos sem posição em commodities.

O mês de março se caracterizou por muita volatilidade nas bolsas globais, com movimentos de grandes amplitudes, tanto no Brasil, quanto no exterior. Após uma forte alta no final do mês, o S&P fechou março subindo 3,5% e o Ibovespa em queda de 2,9%. Seguimos com a posição vendida, tanto nos países desenvolvidos, como na bolsa brasileira. Temos também algumas posições relativas, mas com pouco risco de carteira estrutural nos portfólios.