REPORT MENSAL

NOVEMBRO - 2022

“A inflação e a atividade mais fracas nos EUA trouxeram otimismo com a proximidade do fim do processo de aperto monetário com os juros ao redor de 5%. O forte fechamento da curva de juros nas principais economias impulsionaram o rally nas bolsas e a fraqueza do dólar. No Brasil, a discussão de uma PEC que abriria espaço de R$200 bilhões extra teto dos gastos e a incerteza de qual será a equipe econômica levaram a uma piora acentuada dos ativos brasileiros.

A possível flexibilização da política de Covid zero na China traz a esperança de uma janela positiva para os mercados emergentes nos próximos meses.

No Brasil, a sinalização inicial do governo eleito está indo na direção de mais gastos e falta de compromisso fiscal com o médio e longo prazos. Por essa razão, estamos com baixa exposição a risco e com posições que se beneficiam de uma reabertuda da economia chinesa.”

INTERNACIONAL

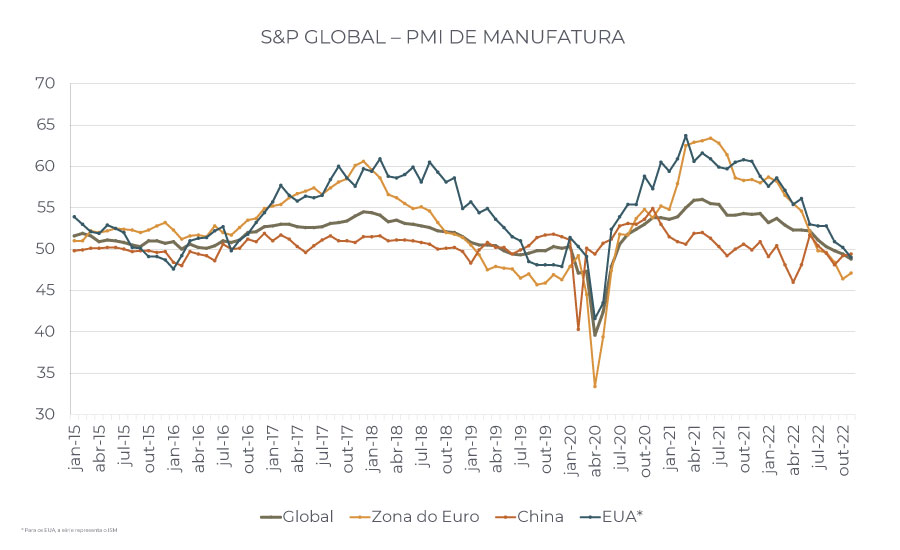

As indicações de arrefecimento da atividade econômica global vêm se intensificando ao longo dos últimos meses, principalmente quando observamos os indicadores de atividade manufatureira e de comércio global. Os sinais mais visíveis agora são provenientes do leste asiático, com uma deterioração no ritmo das exportações, que serve sempre como um primeiro sinal de desaceleração do PIB global. Alia-se a isso uma dinâmica de manufaturas mais fraca nos EUA e desenha-se um cenário de alta probabilidade de que a economia global entre em um processo recessivo.

A dinâmica dos acontecimentos até o momento é suficiente para alterar os incentivos das autoridades monetárias? Podemos dizer que em parte. A proximidade de um cenário recessivo abre espaço para uma desaceleração do ritmo de altas de alguns bancos centrais e, a depender do patamar de juros, até dar por encerrado o ciclo atual de política monetária. Por outro lado, de forma dissonante de períodos anteriores, não é possível implementar uma política monetária expansionista, dada a larga distância entre o atual patamar da inflação e a meta estabelecida em cada país.

Há, no entanto, um fator que pode conter o processo recessivo global e que poderá ter forte implicações para os mercados emergentes. Diferente do resto do mundo, a implementação de uma política de forte restrição de locomoção na China é uma realidade até o momento. Vemos que desde o final de 2020, a despeito do forte crescimento global, a economia chinesa vem mostrando desaceleração. Acreditamos que as fortes restrições a circulação por conta do COVID foram os motivadores desse menor ritmo de crescimento. Agora, à medida que essas restrições vêm sendo retiradas, supõe-se que haverá, da mesma forma como ocorrido nos países do ocidente, uma mudança no ritmo de crescimento econômico da segunda economia mais importante do mundo, o que será um limitador na duração e no tamanho da recessão global. Desde o encerramento do comitê do partido comunista, onde foi renovada a liderança de Xi Jinping, medidas gradativas de flexibilização vêm sendo indicadas. Podemos supor que, no prazo de 6 a 9 meses e com um endosso no processo de vacinação no país, a China retomará a normalidade de sua situação econômica, com implicações para preços de commodities, crescimento global e para os países emergentes.

Como visto, estamos em um momento global peculiar, onde os efeitos da implementação de uma política monetária mais apertada começam a ser sentidos, mas ainda muito distantes do objetivo da inflação, o que impede qualquer perspectiva de flexibilização monetária a fim de reduzir o risco de recessão. O destino do crescimento global está nas mãos dos formuladores de política na China e suas intenções com relação às medidas restritivas adotadas para evitar o alastramento do COVID.

BRASIL

O Brasil – como principal produtor de commodities do mundo – deveria ser o maior beneficiado por este ambiente global de fim de aperto monetário aliado à retomada do crescimento da economia chinesa. Por outro lado, as decisões políticas tomadas até o momento mostram-se extremamente preocupantes.

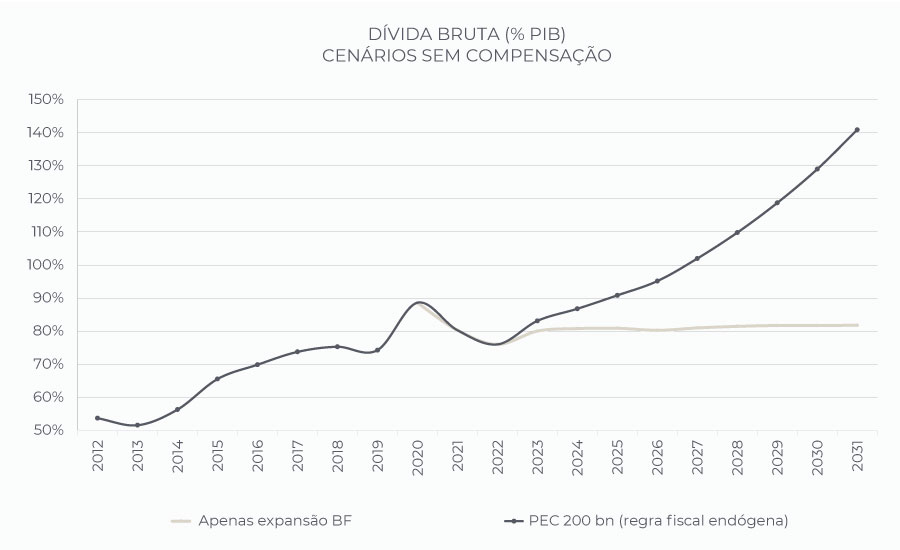

Com a desculpa de que o orçamento de 2023 estava equivocado pela ausência do valor correto para o pagamento do Auxílio Brasil no valor de R$600 com o adicional por criança prometido ao longo da campanha presidencial (cujo custo seria de cerca de R$70 bilhões), o governo enviou ao Congresso uma PEC que eleva as despesas públicas em cerca de R$200 bilhões a cada ano por 2 anos, com a promessa de criação de uma nova regra fiscal por projeto de lei e não mais via proposta constitucional. Além disso, a justificativa para a construção da PEC baseou-se em grande parte na teoria monetária moderna, numa clara indicação de que a orientação econômica do governo Lula se aproxima mais do governo da ex-presidente Dilma do que dos primeiros anos de seu próprio governo.

Com esse desenho fiscal, dificilmente observaremos uma convergência da inflação doméstica em direção à meta, o que por sua vez dificultará que o país possa entrar num processo de flexibilização monetária, mesmo em um momento em que a perspectiva de crescimento dá claras indicações de desaceleração. Nossa projeção de IPCA para 2023 se encontra em 6,0%, mesmo desconsiderando reintrodução dos impostos federais e estaduais sobre combustíveis, que adicionariam cerca de 250 bps à nossa projeção com a volta integral dos impostos. Logo, após um recuo razoável da inflação de 2021 para 2022, voltaríamos a ver aceleração no próximo ano, apesar do ambiente de juros básico em 13,75%. Vai ser um interessante teste para a independência do BCB ao longo do próximo ano, com uma aceleração da inflação e necessidade de novas elevações das já altas taxas de juros.

Ao que tudo indica, a direção econômica da nação ficará a cargo do ex-ministro da Educação, Fernando Haddad. Com pouca credibilidade a mercado e com uma indicação mais negativa de fiscal advinda da PEC da Transição, ele encontrará dificuldades de formular uma regra fiscal crível que permita aos agentes econômicos estimar uma trajetória cadente de Dívida/PIB, e que permitiria com que voltássemos a conviver com uma taxa de juros mais baixa à frente.

Assim, as indicações dadas até o momento não permitem que possamos aproveitar o ambiente global mais favorável ao país, com recuperação mais firme do crescimento, inflação mais baixa, juros mais baixos e desemprego estável em um baixo patamar.

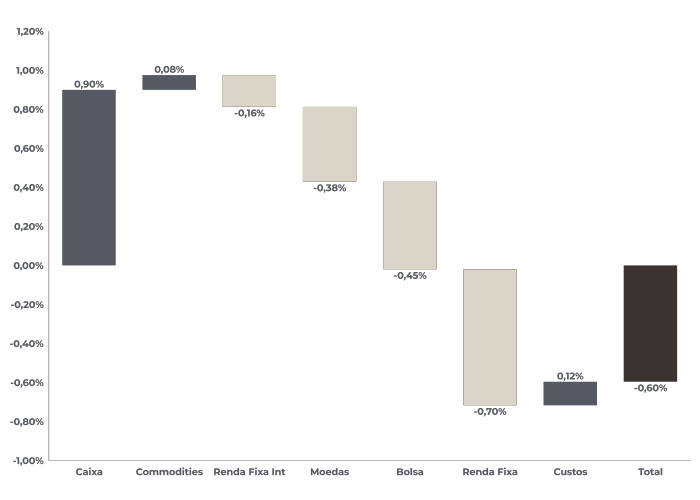

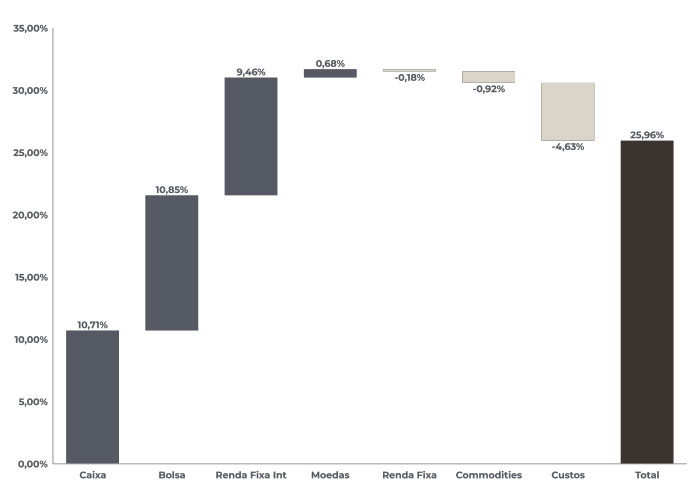

O book de renda fixa local contribuiu negativamente com a posição comprada em inflação curta e vendida na parte intermediária, além da compra de NTN-B longa. Estamos mantendo a posição comprada em inflação curta por conta da assimetria da volta de alguns impostos na cadeia de combustíveis na virada do ano. Os fundos de renda fixa ainda mantêm uma pequena posição comprada em NTN-B longa, e estamos mais táticos na posição direcional de juro aguardando a definição da equipe econômica e o impacto da PEC sobre a política fiscal.

Ao longo do mês zeramos o saldo que tínhamos de compra de dólar global, diante da desaceleração da economia americana, somado aos sinais de reabertura da China (flexibilização da política de Covid zero). Com isso, iniciamos uma carteira vendida em dólar contra uma cesta de moedas de G10. Ainda estamos mantendo uma pequena compra em BRL via uma estrutura de opções.

O mercado de renda fixa global teve um forte fechamento de taxa ao longo do mês de novembro após o número de inflação vir abaixo do esperado nos EUA, e números de atividade apontando para uma desaceleração mais forte no final do ano. Seguimos com uma pequena posição tomada na parte curta da curva nos EUA. Na nossa visão, o mercado de trabalho segue muito aquecido e vai continuar colocando pressão na inflação nos próximos meses.

Com a reabertura da China, compramos petróleo. Estimativas apontam que a China deixou de consumir 1,50 mm de barris/dia. A retomada da mobilidade interna deverá ajudar a pressionar a cotação para perto de US$100 nos próximos meses.

Em novembro o Ibovespa caiu 3%, versus uma alta de mais de 7% no S&P. Com destaque para uma underperformance dos papeis domésticos, o índice SMAL11, como referência, apresentou uma queda de mais de 11% no mês. Seguimos com posições net direcionais menores: montamos uma posição em bolsas emergentes (com maior peso em Ásia) para o call de reabertura de China, estamos praticamente zerados na bolsa brasileira e operando taticamente a bolsa americana.