REPORT MENSAL

OUTUBRO - 2022

“O destaque do cenário internacional foram alguns bancos centrais globais sinalizando menor aumento de juro devido a preocupação com a atividade econômica. O Fed segue reafirmando seu compromisso com o combate à inflação, sem sinal de mudança na taxa terminal. No Brasil, a eleição apertada trouxe otimismo diante da possibilidade de um governo Lula mais pragmático e ao centro, o que ajudou na melhora dos ativos brasileiros.

O mercado de trabalho americano segue bastante aquecido e a inflação não dá sinais de alívio. Na China, observamos pequenos indícios de que, aos poucos, eles poderão relaxar as medidas de Covid zero, o que deverá ajudar o comportamento dos ativos de risco – entretanto, a alta das commodities colocará mais pressão na inflação. No Brasil, com a conclusão da eleição, o mercado se volta para a composição da equipe do novo governo federal.”

INTERNACIONAL

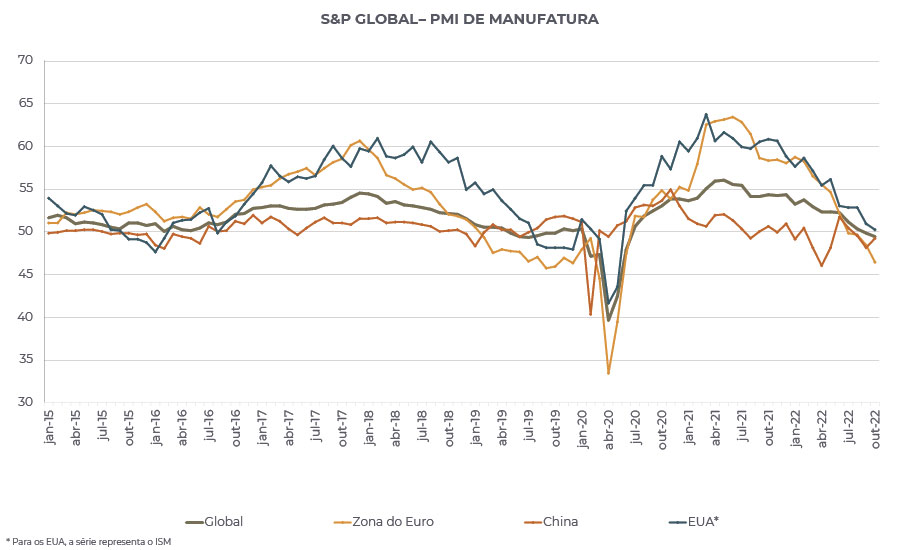

A economia mundial começa a se aproximar de uma encruzilhada. Em alguns países, já é possível sentir os efeitos da política monetária mais apertada e vemos o início de mudança da retórica com relação aos próximos passos. Mesmo na ausência de sinais inequívocos de que a inflação mudou de trajetória, países como Austrália, Canadá e Noruega já deixaram claro que veem o patamar de juros atual como muito próximo do ponto final, o que leva a uma reavaliação do ritmo de alta. Por outro lado, o principal BC do mundo, o Fed, apesar de indicar desaceleração no ritmo de alta para a próxima reunião, fez questão de deixar claro que a desaceleração de ritmo não tem nenhuma relação com virada de ciclo ou taxa terminal mais baixa, e sim com um juro final até mais elevado. Com isso, a dinâmica de diferencial de juros em favor da economia americana deve permanecer ainda por alguns meses.

Então a pergunta que permanece é: qual avaliação se mostra a correta? No caso dos EUA, não há nenhum sinal claro de que o aperto da política monetária esteja fazendo efeito. Os indicadores de mercado de trabalho seguem muito firmes, com o total de contratações mensais ainda bem acima do patamar que mantém a taxa de desemprego estável. Logo, a dinâmica da inflação salarial segue viva, pressionando majoritariamente a inflação de serviços, que se encontra muito acima da meta. Por conta disso, a autoridade monetária não tem nenhuma condição de reavaliar a retórica no momento. No caso dos outros BCs, que são periféricos e importam menos para a dinâmica global, a capacidade de levar adiante a sinalização recente ficará muito dependente da dinâmica das moedas.

O que poderia explicar a dinâmica futura das moedas dado que o diferencial de juros seguirá favorável à economia americana? Não seria isso um direcionamento inequívoco de fortalecimento do dólar? Em nossa opinião, há uma novidade que pode embolar esse jogo e permitir enfraquecimento do dólar mesmo nesse ambiente de juros, que está muito relacionada ao segundo país mais rico do mundo, a China. Após a conferência do partido comunista indicar que o poder do atual mandatário, Xi Jinping, expandiu-se, e que ele tende a ficar no cargo por mais 10 anos, a dúvida mais relevante sobre o país asiático passa a ser o momento em que a política de Covid zero será alterada e poder-se-á observar uma volta à normalidade. Em nossa avaliação, é preciso que o processo de imunização da população chinesa avance e que haja segurança no processo de reabertura da economia. Nesse sentido, uma sinalização nos chamou atenção recentemente: o encontro do primeiro-ministro, Li Keqiang, com o CEO da BioNTech, numa indicação de que as vacinas com melhor capacidade de imunização podem passar a ser usadas no país mais populoso do mundo e, com isso, passemos a vislumbrar uma normalização da economia nos próximos 6 meses. Um maior crescimento chinês significará maior PIB global fora dos EUA, o que implicaria um ambiente de enfraquecimento do dólar.

Além disso, tivemos desenvolvimentos relevantes no Reino Unido. A classe política foi extremamente ágil e retirou Liz Truss do cargo de primeira-ministra, permitindo estancar a sangria gerada pelas equivocadas escolhas de política econômica que foram feitas.

BRASIL

Os acontecimentos do Reino Unido servem de alerta para o Brasil. O mundo não está mais disposto a financiar aventuras econômicas. Após a definição do presidente que irá comandar o país nos próximos 4 anos, a dúvida permanece com relação às demonstrações a respeito da política fiscal. São três as definições mais relevantes a serem divulgadas: (i) Qual o tamanho do “waiver” fiscal para 2023, dado que o orçamento para o ano não contempla uma variedade de despesas difíceis de serem encerradas e que precisarão de excepcionalização do teto de gastos – o cardápio disponível abarca uma abertura de espaço de R$90 a R$ 200 bilhões no teto de gastos, sendo que a racionalidade econômica nos leva a imaginar que algo além de R$ 130 bilhões não seria justificável, demonstrando falta de seriedade com o trato da coisa pública; (ii) Qual o ministro responsável pela condução do Ministério da Fazenda? Neste caso, há também uma gama de agentes que devem ser lidos como sinalização sobre a condução da economia à frente. Nomes como Henrique Meirelles e Pérsio Arida seriam muito bem-vistos e sinalizariam uma condução racional da economia. A presença de políticos do PT como Alexandre Padilha, Rui Costa ou Wellington Dias também seria bem recebida, dado que estes têm demonstrado capacidade de opinar corretamente sobre economia, sem tendências a questões mais populistas. Por outro lado, nomes mais próximos às vertentes mais à esquerda do partido não ofereceriam boa indicação e têm em Fernando Haddad seu principal nome. Pela experiência do atual presidente e pelas sinalizações extraídas de outros locais do mundo, como a Inglaterra, acreditamos que seja mais provável a colocação de um político do PT com bom trânsito na economia, como A Padilha, W Dias e R Costa; (iii) Definição da regra fiscal que será colocada no lugar do teto de gastos e que servirá para balizar a dinâmica fiscal futura. Os eventos ii e iii estão intimamente ligados, pois a escolha do ministro da Fazenda dará uma clara indicação do que o futuro mandatário da república pensa sobre a necessidade de ter previsibilidade fiscal e qual será a escolha legislativa que servirá como indicação das decisões políticas futuras com relação às despesas públicas.

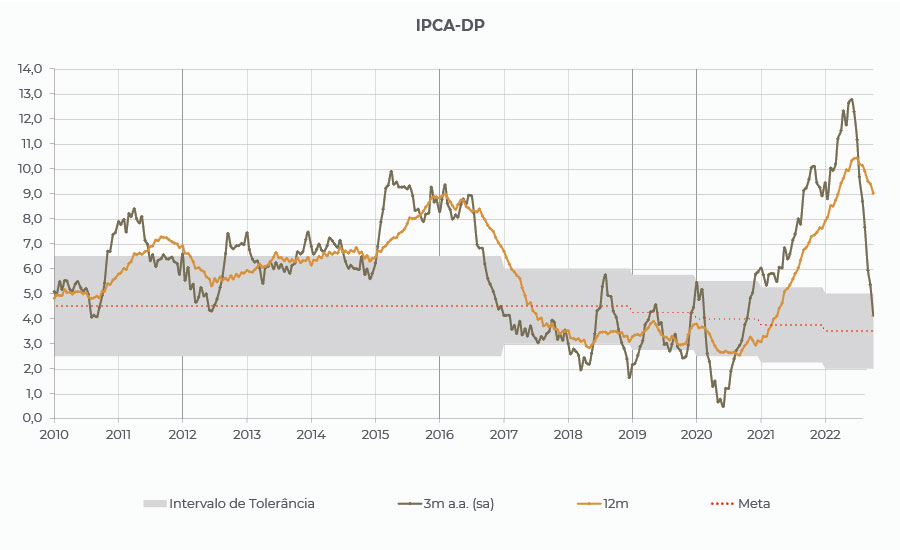

As decisões com relação ao fiscal serão de extrema relevância para pensarmos sobre as variáveis macro futuras. Uma má escolha pode representar depreciação cambial e, consequentemente, maior pressão inflacionária e dificuldade em se reduzir a taxa básica de juros. O Brasil possui todos os predicados buscados pelo mundo no momento: taxa de juros real elevada; crescimento econômico; inflação cadente. Para que completemos todos os pontos importantes falta a dimensão fiscal, o que levaria o país a uma posição de forte destaque na economia global.

Em termos de atividade econômica, após um forte crescimento no primeiro semestre do ano, houve início da desaceleração no segundo semestre, conforme o esperado, dados os efeitos defasados da política monetária. O último trimestre do ano se inicia mais fraco e deve mostrar estabilidade. Para o ano corrente, nossa expectativa do PIB segue em 3,0% e, para 2023, em 1,5%.

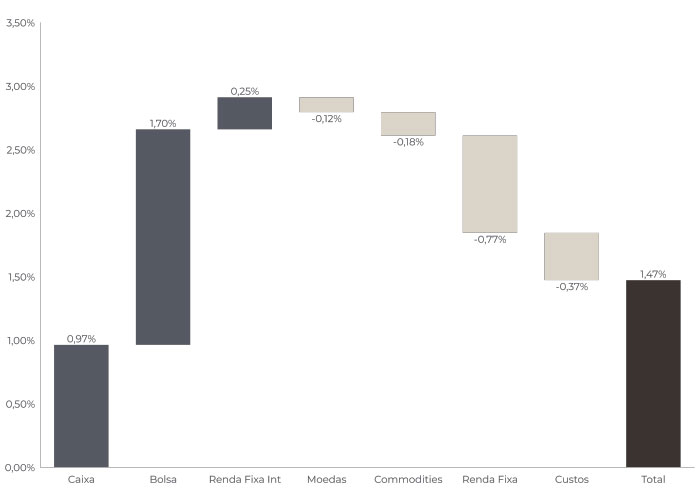

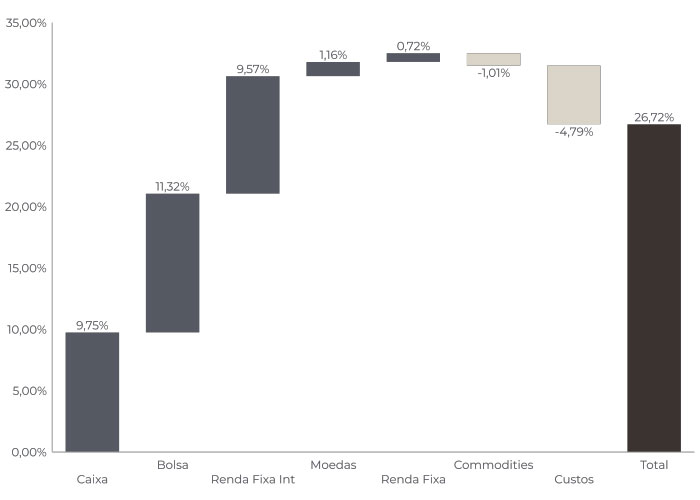

A antecipação de um terceiro turno nas eleições provocou uma abertura na curva de juros local, prejudicando nossa estratégia vendida na parte intermediária e na inflação.

Encerramos a posição direcional. Porém, adicionamos uma compra de inflação curta devido a alta na gasolina no mercado internacional, e estamos mantendo a compra de NTN-B longa. Vamos acompanhar a definição da equipe econômica para definir nosso cenário para a curva de juros local.

Reduzimos nossa posição comprada em dólar contra o euro e a libra, e iniciamos uma estrutura de opções comprada no real x dólar.

A força do dólar global tem mostrado sinais de esgotamento da forte tendência de alta desse ano, diante das especulações sobre o possível afrouxamento da política de Covid zero na China.

Voltamos para a posição tomada em juros nos EUA após a divulgação de dados que sinalizam um mercado de trabalho bastante aquecido e um núcleo de inflação muito pressionado.

Encerramos a posição comprada em opções de petróleo.

Em outubro o Ibovespa subiu 5,5%, um pouco abaixo da alta dos índices de países desenvolvidos, enquanto o S&P subiu 7,8%. Seguimos com posições net direcionais menores, e aproveitamos a alta recente para voltar a apostar contra lá fora. Por aqui, o mês concatenou tanto o resultado do 1º turno como do 2º de uma eleição bastante apertada. Os preços dos ativos dependerão do pragmatismo econômico adotado, ou não, pelo novo governo eleito. O efeito binário sobre o comportamento do mercado dependerá de sinalizações concretas nesse sentido. Seguimos com uma carteira doméstica (bancos, consumo e infraestrutura) e operações mais táticas em instrumentos líquidos (índices) e opções com perdas limitadas.