REPORT MENSAL

JUNHO - 2022

“O aperto das condições financeiras atingiu o maior patamar do ano logo após o Fed acelerar a alta de juros a um ritmo de 75 bps. A desaceleração de indicadores antecedentes de atividade no final do mês trouxe preocupação com cenário de recessão global. No Brasil, a PEC para aumentar os benefícios com auxílios levou a uma deterioração fiscal, resultando na piora acentuada dos ativos brasileiros.

O mercado global vai oscilar entre medo de recessão, e quanto de aperto ainda virá pelo Fed. Os próximos indicadores de atividade e inflação serão muito importantes para a definição do cenário à frente. No Brasil, a queda das commodities ajuda na inflação, mas deixa a bolsa e o real vulneráveis.”

INTERNACIONAL

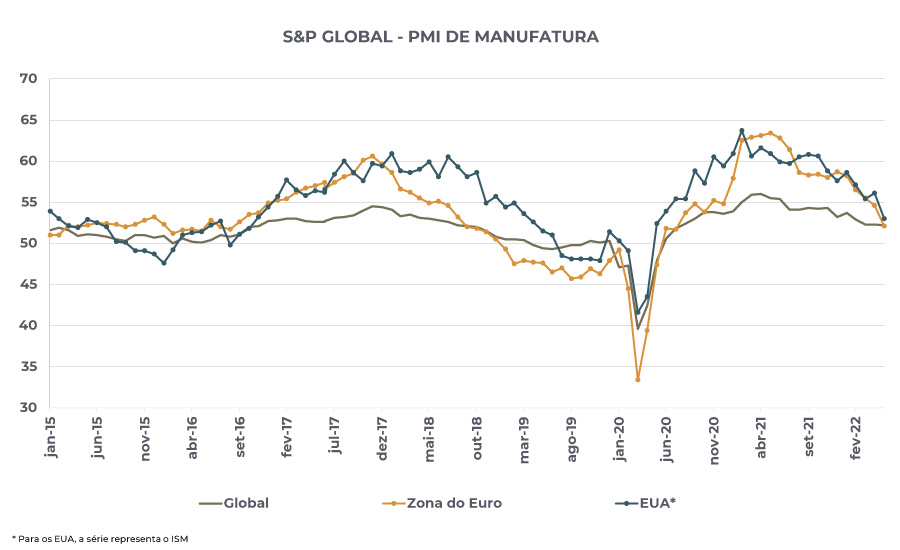

Após longo período de exuberância de crescimento, sustentado pelas políticas expansionistas globais engendradas como respostas à crise do COVID, o mundo dá sinais de fadiga, com os indicadores antecedentes de atividade começando a mostrar inversão, seja para economias avançadas ou para as economias emergentes. O elevado patamar de inflação exige um movimento contracionista das políticas econômicas, com vistas a diminuir a pressão de demanda e levar a inflação de volta à trajetória de normalidade, próxima a 2% globalmente.

As métricas de inflação seguem bem pressionadas, principalmente nos EUA, Europa e países emergentes. A inflação norte-americana se aproxima de um patamar de 10%, situação inimaginável em outros momentos. O mesmo se observa na Europa, onde a inflação seguiu acelerando, de um nível já elevado – exceto na Alemanha, devido a efeitos temporários, como subsídio a transportes e combustíveis, de forma que apenas ao final do verão saberemos qual a real face da pressão inflacionária. Enquanto as commodities seguirem em patamar muito elevado, a sensação global de preços seguirá forte e exigirá maior atuação das autoridades monetárias.

Assim, a dúvida que surge no mundo neste momento é: o montante de estímulos retirado até agora é o suficiente para gerar um recuo nos preços que traga a inflação novamente para a meta ou precisamos gerar uma recessão mais profunda? Em um ambiente recessivo, a demanda cai tão abaixo da oferta que gera uma dinâmica de preços para baixo, puxando a inflação (variação dos preços) para patamar inferior ao objetivo do banco central. O ponto principal é que, neste momento, a inflação se encontra muito acima da meta de longo prazo. Assim, podemos trabalhar com duas possibilidades para normalização da inflação: (i) o tamanho do recuo da atividade induzido é tal que gera uma rápida convergência da inflação – neste caso, o aumento da taxa básica de juros é acima do que se supõe atualmente e vai exigir mais dos BCs globais; (ii) o tamanho do recuo exigido é menor e a variável de ajuste passa a ser o tempo que se leva para atingir o objetivo. No segundo caso, ao invés de tentar levar a inflação para a meta no próximo ano, há uma suavização do movimento, deixando um espaço temporal mais amplo, embora isso signifique correr o risco de perda das expectativas por se distanciar por mais tempo do que se deveria do objetivo.

Ao final, é um trade-off entre o custo de uma recessão mais intensa e o custo de não provocar um recuo tão grande da atividade no curto prazo, mas se manter, por mais tempo, uma taxa de crescimento mais baixa e inflação mais elevada. Não há solução fácil e a decisão dos banco centrais vai acarretar necessariamente um preço maior a ser pago pela população global em termos de menor bem-estar, seja via desemprego mais elevado, ou inflação mais pressionada.

BRASIL

No Brasil, a escolha política foi por usar o excesso de arrecadação gerado pelos preços mais altos de commodities para distribuir recursos a diferentes parcelas da população, com o objetivo de tentar maximizar as chances eleitorais do atual mandatário. Como grande parte da pressão de preços ocorre sobre aqueles que se utilizam dos derivados de petróleo (devido à elevação de quase 40% no preço da commodity ao longo deste ano), decidiu-se por distribuir os recursos em excesso das seguintes formas: (i) redução do ICMS, imposto estadual, sobre a gasolina, energia e comunicação para um teto de 17%, beneficiando a população consumidora desses produtos, em sua maioria nos espectros mais elevados de renda; (ii) transferência de recursos para motoristas de táxi e caminhões a fim de contrabalançar o aumento dos custos de transportes, em uma transferência dos recursos da União para quem usa intensamente produtos derivados de petróleo como insumo; (iii) elevação, a princípio temporária, do Auxílio Brasil de R$400 para R$600, com vistas a combater o aumento dos preços de alimentação e permitir que essa população, mais vulnerável ao reajuste dos preços de produtos básicos, tenha recursos para fazer frente a requisitos de subsistência. Para tanto, a opção foi por novamente emendar a Constituição, abrindo brecha para novas despesas fora do teto de gastos, fragilizando ainda mais nossa já delicada situação fiscal. Dado o tamanho da nossa dívida/PIB, fica difícil imaginar que o país consiga manter essas isenções fiscais e esse pacote de auxílio aos mais necessitados em período de normalidade. Por conta disso, a Constituição terá que ser novamente emendada em períodos futuros para fazer frente à essa dinâmica orçamentária, algo muito negativo, dado que a discussão futura deveria versar em torno de como reconquistar a credibilidade fiscal que foi perdida.

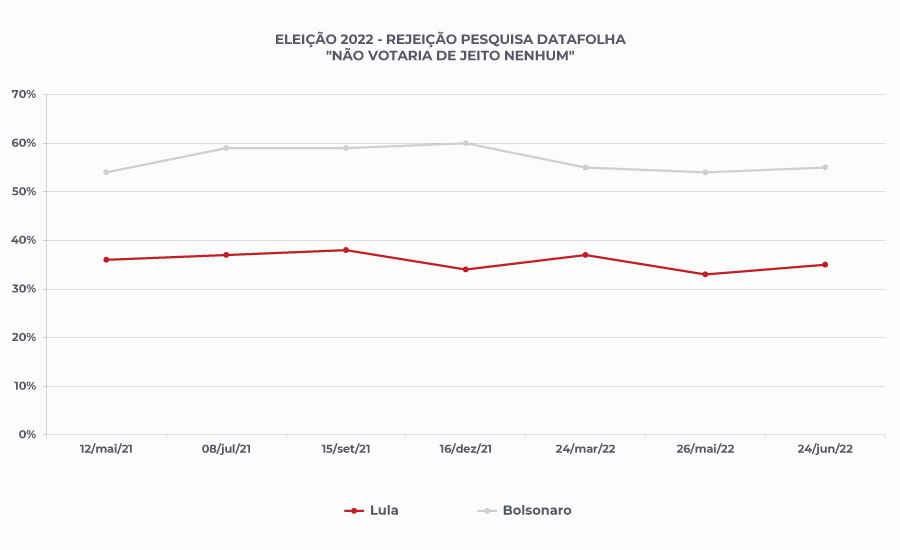

A dinâmica fiscal passou a ser ditada pela dinâmica eleitoral, em que os incentivos para medidas populistas se tornaram a norma, já que o incumbente precisa reduzir sua rejeição, que se encontra em patamares onde, historicamente, é muito difícil conseguir a reeleição. A aposta é que, como ocorrido em reeleições anteriores para a presidência da república, a rejeição vá recuando à medida que a campanha eleitoral avance e a população sinta o impacto dos benefícios concedidos.

Em termos de atividade econômica, continuamos com surpresas vindas do mercado de trabalho. A taxa de desemprego recuou de forma impressionante, em uma velocidade inimaginável anteriormente. Isso fará com que a renda familiar se mantenha mais elevada por um período mais longo de tempo, sustentando o consumo e, por sua vez, o PIB. Para 2022, esperamos crescimento de 2,5%, com a grande preocupação ficando para 2023, onde teremos os efeitos dos freios externos e da taxa de juros mais elevada no Brasil. No IPCA, temos projeções acima da meta nos dois períodos: de 7,2% para 2022, com forte efeito da retirada de impostos sobre combustíveis, e de 5,0% para 2023. Com isso, e com mais medidas de estímulo fiscal, esperamos que o BCB leve a taxa SELIC a 13,75% e a mantenha neste patamar até o momento em que seja inequívoca a alteração da dinâmica inflacionária global.

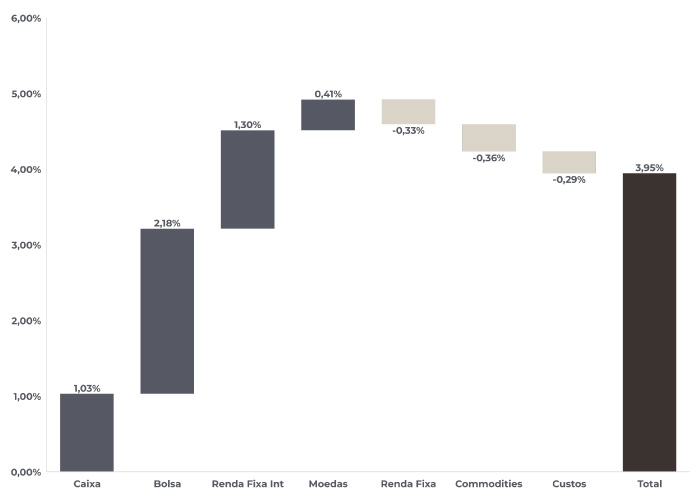

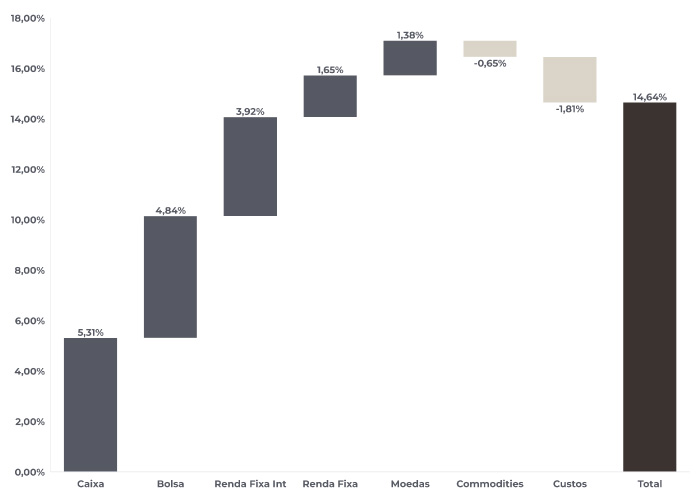

Em junho não conseguimos monetizar nossa posição tomada na parte intermediária da curva. Após um IPCA-15 abaixo das expectativas, e uma decisão do Copom mais dove do que o esperado, encerramos a posição.

Após a piora do mercado com a PEC das bondades, iniciamos uma posição vendida nas partes curta e intermediária da curva. As commodities agrícolas em reais praticamente zeraram a alta do ano, e o medo de recessão global vai ajudar o BC a encerrar o ciclo de alta de juros em setembro.

O book de moedas ficou positivo com as posições comprados em dólar contra países do G10.

Durante o mês, encerramos as posições compradas em dólar e adicionamos uma compra do yen, acreditando que, em um ambiente de medo de recessão, a moeda vai se valorizar. Estamos voltando para o real x euro.

Encerramos nossa posição tomada em juros nos EUA devido à piora dos indicadores de atividade nos EUA e na Europa. A postura mais agressiva do Fed de acelerar o ritmo de alta de juros para 75 bps começou a ajudar na desinflação global.

Vamos acompanhar os próximos indicadores de atividade e inflação para voltar para a posição tomada.

Iniciamos uma compra de ouro x euro, acreditando que no, cenário de recessão e inflação alta, o ouro vai voltar a performar.

A queda de 11,5% do Ibovespa em junho é a maior desde março de 2020, quando se iniciou a pandemia. Os índices das bolsas americanas apresentaram o pior primeiro semestre desde 1970, com o S&P500 caindo mais de 20%, e o Nasdaq quase 30% nos primeiros 6 meses do ano. Estávamos com uma visão global mais negativa, de aperto das condições financeiras para contenção das pressões inflacionárias no pós crise da Covid. Um ambiente complexo, onde os mercados desenvolvidos se assemelham aos emergentes: extremo excesso de liquidez, que naturalmente maximiza a magnitude dos movimentos, e até tentações populistas por parte das lideranças. Apesar dos preços estarem mais atrativos, a dinâmica ainda segue negativa, tanto no cenário global, com uma possível recessão à frente, como no local, com uma eleição polarizada e uma inflação que ainda não deu sinal de fundamentos mais positivos. Estamos com uma exposição bem pequena no mercado acionário, levemente comprados em cases específicos na bolsa brasileira, e ainda vendidos nas bolsas dos países desenvolvidos, taticamente atentos para uma possível reversão de tendência, ainda não observada.