REPORT MENSAL

SETEMBRO - 2021

“As preocupações com a desaceleração do setor imobiliário na China se somaram à crise energética na Europa e no mundo. Observamos também o ambiente de inflação pressionada aliado ao receio de desaceleração global, que acabaram contaminando os ativos de risco, em especial os dos países emergentes. No Brasil, as incertezas com o arcabouço fiscal futuro aumentaram, com a falta de definição com a PEC dos precatórios e sinalizações de extensão do auxílio emergencial para o próximo ano.

Seguimos com risco reduzido. O cenário internacional ficou mais incerto no curto prazo com a crise energética. No Brasil, a vulnerabilidade fiscal segue elevada deixando os ativos locais bem descontados.”

INTERNACIONAL

Após as revisões baixistas de crescimento geradas pela variante Delta, novos riscos foram acrescidos ao cenário: um advindo de China e outro, a nível global, relacionado à oferta energética, que se materializou após um somatório de eventos e fatores idiossincráticos. No primeiro caso, os problemas de alavancagem existentes em uma das maiores incorporadoras chinesas (Evergrande) se somaram às forças de curto prazo que já levavam a uma tendência de menor crescimento, como a política de COVID zero e o combate à poluição. Seguimos com a opinião de que as lideranças chinesas não irão salvar a empresa diretamente, realizando um bail-out, mas não acreditamos que os problemas da empresa culminarão em um desordenamento do sistema financeiro chinês a ponto de gerar uma crise de crédito e consequente recessão na economia asiática que arraste o resto do mundo, principalmente os países exportadores de commodities. O episódio é educacional ao incentivar investidores a precificar corretamente os riscos inerentes aos títulos privados, ao desincentivar a alavancagem excessiva das empresas e ao retirar a percepção de que, no limite, o governo vai salvar os investidores que fizerem o cálculo econômico incorreto. Até o momento, a resposta sendo adotada vai nessa direção, com o Banco Central Chinês (PBOC) provendo farta liquidez no mercado interbancário e evitando que o evento se transforme em uma crise de crédito. Também seguimos com a opinião de que revisões baixistas de crescimento de China irão ensejar resposta de política monetária, com cortes de requerimento de reservas e da taxa de juros básica até o final do ano, de forma que o PBOC virá na contramão dos demais bancos centrais ao redor do mundo.

O segundo risco para crescimento global deriva da oferta de energia, vital para o crescimento mundial. Apesar de ser derivado de um somatório de fatores específicos, há um componente importante para explicar essa menor oferta, que vem sendo gestado há alguns anos. Tivemos problemas na China (menor oferta de energia por falta de falta de carvão para alimentar termelétricas e um regime de chuvas desfavorável que causou restrição de oferta de energia hidrelétrica), no Reino Unido (restrições logísticas de oferta de combustíveis), na Europa (menor oferta de gás pela Rússia e regime de ventos menos favorável no verão que reduziu a oferta de energia eólica) e no Brasil (regime de chuvas mais desfavorável). São diversos choques localizados que compõem um problema global. Isso resulta em preços mais elevados dos produtos energéticos, o que é amplificado pelo fato de a oferta não estar respondendo de forma ordenada a esses preços mais altos. Em nossa opinião, a consolidação do mundo em direção a fontes mais limpas e renováveis de energia levou a esses problemas de oferta. A indústria de shale oil, muito importante para aumento da oferta global de petróleo não vem reagindo da mesma forma como ocorrido em ciclos anteriores. A agenda ESG gera desincentivos a isso. Para que a agenda de energia limpa avance de verdade o mundo vai ter que conviver com preços mais elevados de produtos de energia e os preços atuais são um teste para saber quais custos os governos aceitam incorrer para levar à frente essa importante agenda.

Em termos de política monetária, observamos mudanças por parte dos principais BCs do mundo, com os países desenvolvidos migrando de forte e rápida reação a riscos baixistas de atividade para maiores preocupações com a persistência da inflação mais elevada, e passando, assim, a adotar uma postura mais hawk.

BRASIL

Como descrito anteriormente, o Brasil entra na cota de países com problema de geração de energia. Para que não seja necessária a adoção de medidas restritivas de consumo de energia, incluindo possivelmente períodos de racionamento, é preciso que, a partir de novembro, o regime de chuvas fique mais próximo da média histórica. O assunto já vem cobrando seu preço na inflação, com a instituição de bandeira tarifária extraordinária até abril do ano que vem, com vistas a bancar o custo mais elevado da geração de energia pelas usinas térmicas. De forma preventiva, algumas empresas com consumo elevado de energia já anunciaram planos de menor produção nos próximos meses, o que nos fez revisar para 1,2% nossa projeção de PIB para 2022.

Com números fiscais bem sólidos em 2021, em decorrência do forte choque positivo de commodities e do maior crescimento do PIB, riscos fiscais vêm se avolumando para 2022. Com a PEC dos precatórios pacificada e a ampliação do Bolsa família tão desejada pelo presidente da República cabendo no orçamento, as discussões se voltam para aqueles hoje atendidos pelo auxílio emergencial e que não receberiam o bolsa família, um contingente próximo a 25 milhões de pessoas. Não há espaço no teto de gastos para financiar a extensão do programa, necessitando que se faça novamente uma despesa extrateto no próximo ano para que o programa siga vivo no ano eleitoral. Além disso, ronda o Congresso a renovação da desoneração de diversos setores que também não cabe no atual orçamento, trazendo risco de novos furos no teto. Um terceiro ponto que vem sendo gestado é a volta da discussão acerca de um fundo de estabilização dos preços do petróleo para impedir fortes variações nos preços dos combustíveis, o que vai significar mais uma fonte de despesa a concorrer pelo espaço no teto e colocar sob risco nossa âncora fiscal. Essa perspectiva de piora vem no mesmo momento em que deveríamos estar nos beneficiando de números fiscais de curto prazo muito melhores que o esperado, com perspectiva de primário zerado após quase 10 anos de déficit. Um novo furo no teto para 2022 será visto de forma muito negativa e vai gerar novas revisões baixistas de crescimento e altistas de SELIC.

Mediante uma perspectiva muito negativa de inflação para 2021, com o IPCA tendendo a fechar em 8,6% e carregando a inflação do ano que vem via inércia, somado aos riscos fiscais ainda fortemente presentes na economia brasileira, revisamos nossa trajetória de SELIC para cima, com ponto terminal em 9,0%. Apesar da perspectiva para a inflação em 2022 estar acima da meta com o cenário prospectivo de SELIC atual, à medida que o ano de 2022 se inicie, o foco da política monetária começa a ser 2023, que deve se beneficiar da dissipação dos choques atualmente vigentes na economia e permitirá que o juro em território contracionista surta efeito e leve a inflação de volta para a trajetória de metas.

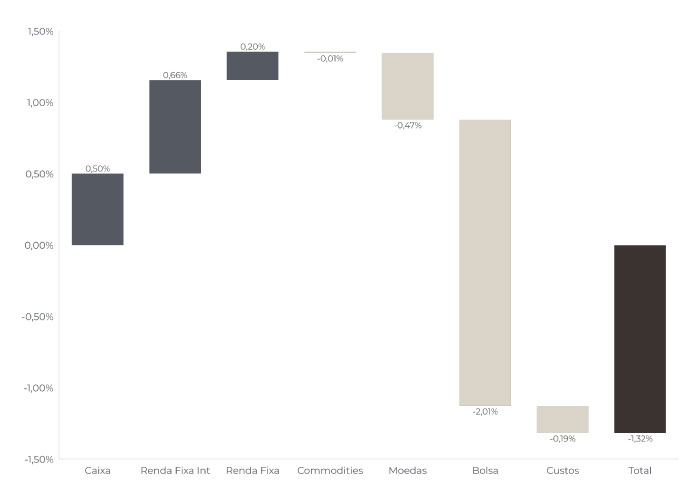

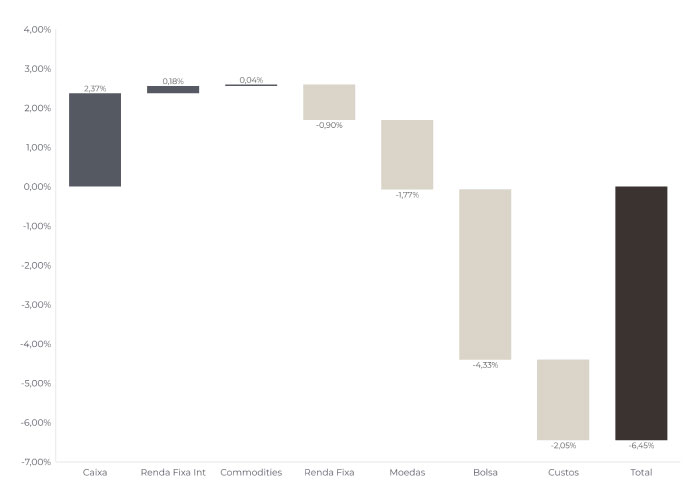

O book de Renda Fixa contribuiu positivamente com posições aplicadas na parte curta da curva. A declaração do presidente do Banco Central em um evento aberto à imprensa, onde disse que o ritmo de 100 bps por reunião seria suficiente para atingir a meta dentro do horizonte relevante, foi fundamental para ancorar essa parte da curva de juros.

Reduzimos a posição e estamos aguardando a definição da PEC do Precatório e a definição da extensão do auxílio emergencial pra 2022.

Durante o mês de setembro, vendemos o dólar contra uma cesta de moedas de países que estão próximos ou já estão subindo juros como Inglaterra, Noruega, Nova Zelândia e Canadá.

Essa cesta teve uma performance ruim devido às preocupações com efeitos da crise energética na Europa. Diante desses ruídos, reduzimos as posições e estamos mantendo uma estrutura via opções com compra na moeda australiana e na libra esterlina.

Os juros globais seguiram abrindo durante o mês de setembro. Continuamos com as posições tomadas na parte curta e intermediária da curva americana, e na parte curta da curva de juros chilena.

No Chile, a perspectiva de novos estímulos fiscais e o candidato mais à esquerda subindo nas pesquisas continuarão pressionando o Banco Central a manter uma postura tempestiva no ciclo de alta.

Iniciamos uma posição vendida em ouro com estrutura de opções. Acreditamos que a abertura de juros reais nos EUA deve impulsionar um movimento de queda no preço do ouro nos próximos meses.

Pelo terceiro mês consecutivo, o mercado de ações brasileiro teve performance negativa no período, com o Ibovespa recuando 6,6% em setembro, acumulando uma perda de 6,8% no ano de 2021. O ambiente local segue contaminado com a instabilidade política, uma inflação mais persistente e revisões de atividade para 2022. Desde o mês passado havíamos reduzido o tamanho da carteira de ações e estamos operando mais taticamente os movimentos direcionais, priorizando a liquidez dos ativos do portfólio. Na parte dos papéis, seguimos alocados nos setores de saúde, tecnologia e ligados à tese de reabertura econômica, em companhias que apresentam um longo histórico e capacidade de geração de valor, mesmo nesse ambiente adverso já costumeiro do Brasil.