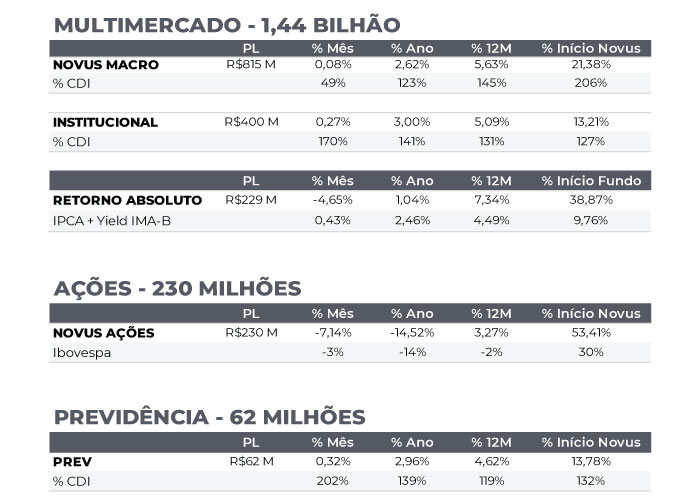

REPORT MENSAL

AGOSTO - 2020

O destaque do mercado internacional foi o discurso do Jerome Powell, presidente do FED, em Jackson Hole, antecipando a nova função de reação do Banco Central Americano, que vai reagir a uma média da inflação. Ou seja, vai deixar a inflação ficar acima da meta informal de 2% por um período para compensar os anos que ficou abaixo. Isso significa que vão demorar para retirar o forte estímulo monetário.

No Brasil, o mês foi muito conturbado com a ameaça de perdermos a âncora fiscal do teto de gastos. A eleição americana vai elevar a volatilidade nos mercados nos próximos meses. A tendência é do Trump estreitar a distância em relação ao Biden. No Brasil, a trégua no político no fim do mês e a agenda de reformas começando a andar vão ajudar os ativos brasileiros.

INTERNACIONAL

A reunião anual do Fed de Kansas City manteve o brilho e determinou os acontecimentos do início do segundo semestre. A mudança de framework do Fed, movimento amplamente aguardado e comunicado, veio na ponta mais expansionista possível, e a autoridade monetária americana indicou uma nova forma de enxergar o mercado de trabalho, citando a necessidade de almejar emprego máximo que seja amplo e inclusivo, com foco nas comunidades de renda baixa e moderada. Essa ênfase se contrapõe ao objetivo anterior de simplesmente levar o desemprego ao patamar não-inflacionário. Com relação à inflação, o FED se mostrou bastante preocupado com a incapacidade de alcançar o objetivo de 2% e indicou que a política monetária apropriada vai exigir a manutenção da inflação moderadamente acima de 2% por um período mais longo.

Do outro lado do Atlântico, chama atenção a forte apreciação do euro. Como a valorização cambial tem impactos negativos para a atividade econômica da região e coloca pressão baixista na já deprimida inflação, há riscos de que o BCE opte por aumentar os estímulos monetários e o mundo volte a conviver com uma espécie de “currency war”. Por outro lado, ao longo de 2021, serão mantidos os estímulos fiscais na Zona do Euro, ao contrário do que ocorre nos EUA, onde há um impasse em torno da renovação dos pacotes fiscais em função da disputa presidencial.

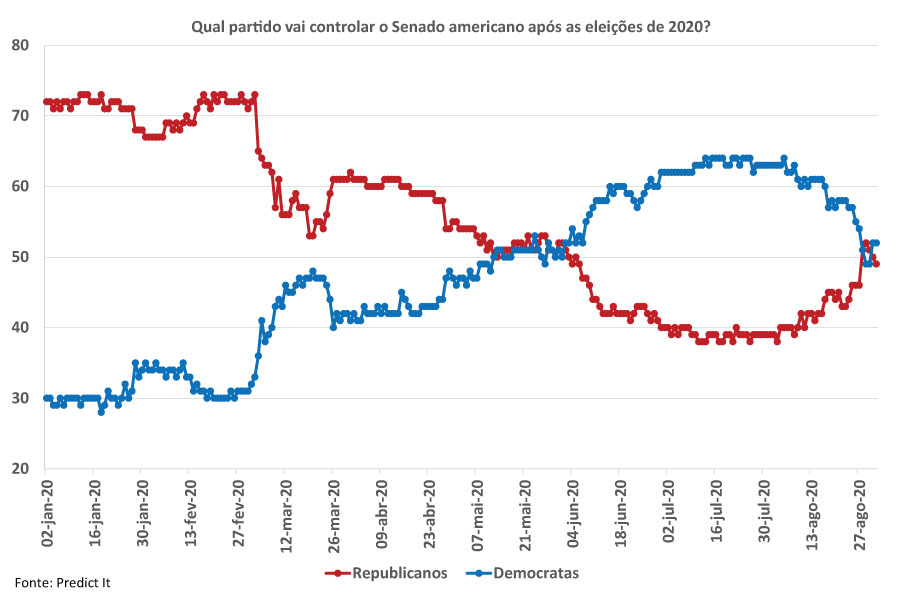

O grande assunto dos próximos 3 meses será a eleição americana. Com o aumento dos casos de COVID ao longo de junho e julho, vimos um recuo na popularidade do presidente Trump e um aumento nas chances de eleição do democrata Joe Biden. Desde então, os casos de COVID foram controlados e o discurso de lei e ordem do candidato republicano sobrepujou os protestos raciais, levando, aos poucos, a uma melhora na popularidade do incumbente. Nos próximos meses deveremos observar a disputa ainda mais acirrada, o que levaria a um cenário em que não há favorito até o dia da eleição.

Finalmente, os indicadores de atividade global mostram que o processo de recuperação econômica segue em curso, especialmente para o setor manufatureiro, com os PMIs indicando tendência generalizada de melhora. Estamos nos aproximando do momento em que as surpresas relacionadas aos dados de atividade diminuem, diante do ajuste das expectativas dos agentes, o que implica em redução dos ganhos pela simples retomada da mobilidade entre países. Ainda, a possibilidade de sucesso da fase 3 de diversas vacinas desenvolvidas contra o COVID traz a perspectiva de que haja retorno à normalidade também dos setores que dependem de maior proximidade social para funcionar, como o de serviços.

BRASIL

Em um ambiente global de maior crescimento, tendência de aprovação de fases promissoras de vacinas, enfraquecimento do dólar e ampla liquidez, os ativos domésticos tiveram forte destaque negativo por causa das tensões fiscais e políticas. Desde a aprovação da EC 95, que instituiu o Teto de Gastos, os meses de agosto sempre carregam forte tensão, dado que é quando se discute o orçamento do ano seguinte e, por conseguinte, são explicitadas para a sociedade que as decisões de gastos do governo envolvem escolhas e são, portanto, limitadas. Em 2020, a temperatura desta discussão ficou ainda mais elevada que em anos anteriores, por causa de (i) inflação que indexa o crescimento das despesas muito baixa; (ii) demanda de grupos políticos próximos ao presidente por maiores despesas para investimentos; (iii) programa de transferência de renda muito bem sucedido em termos de elevação da popularidade presidencial; (iv) forte elevação da relação dívida/PIB em 2020 como resposta à pandemia do Coronavírus; (v) expansionismo fiscal ao redor do mundo; e (vi) aumento da taxa de desemprego e, consequentemente, maior demanda da população por recursos públicos para manutenção da renda. Além disso, as pressões sobre as despesas fiscais e o teto de gastos trouxeram notícias mais negativas sobre o relacionamento entre o presidente da República e o ministro Paulo Guedes. Entre mortos e feridos, terminamos o mês com o orçamento de 2021 apresentado atendendo aos dispositivos da EC 95, com a PEC da reforma administrativa enviada ao Congresso e com tendência de se procurar, via PECs já em andamento nas duas casas legislativas, espaço nas despesas a fim de acomodar uma ampliação do Bolsa Família, que chamar-se-á Renda Brasil e servirá como plataforma eleitoral do governo Bolsonaro. Os desafios fiscais seguem presentes, principalmente para a sobrevivência do teto de gastos a partir de 2022, mas, podemos afirmar que passamos no primeiro teste fiscal importante após a pandemia, o que permite imaginar que em 2021 as despesas públicas voltarão a ser regidas pelo rigor fiscal, tão importante para manutenção da confiança no país.

Em termos de atividade, nossas estimativas seguem otimistas. As medidas de estímulos fiscais e monetários foram muito bem sucedidas em sustentar a renda das famílias e dar dinamismo a segmentos da economia dependentes de crédito. Nossa projeção de crescimento em 2020 é de -4,8% e de 4,0% em 2021. Nessa linha, nossa avaliação sobre a inflação é de que o melhor momento ficou pra trás e se inicia trajetória de convergência em direção à meta.

Diante deste ambiente de recuperação da atividade econômica, retorno da inflação à trajetória de convergência e proximidade do limite inferior da taxa SELIC, não vemos mais possibilidade de novas reduções de juros, condizente com o “forward guidance” introduzido na última reunião do Copom, que deixou claro aos agentes econômicos que o BCB pretende manter a taxa SELIC em 2,0% até ter certeza de que a inflação retornou à meta de forma consistente e sustentável.

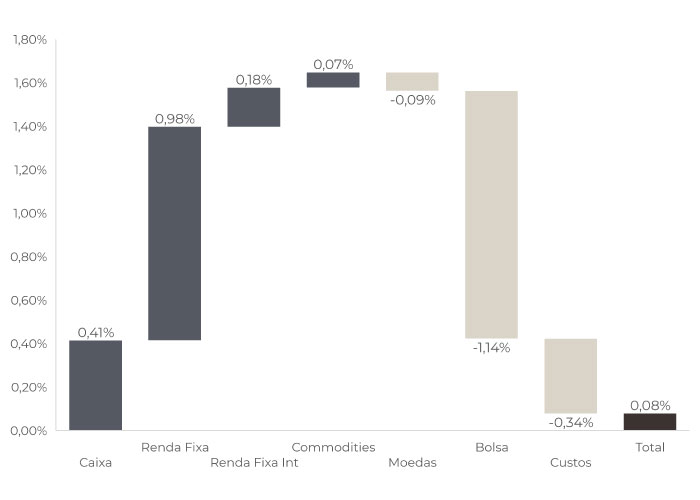

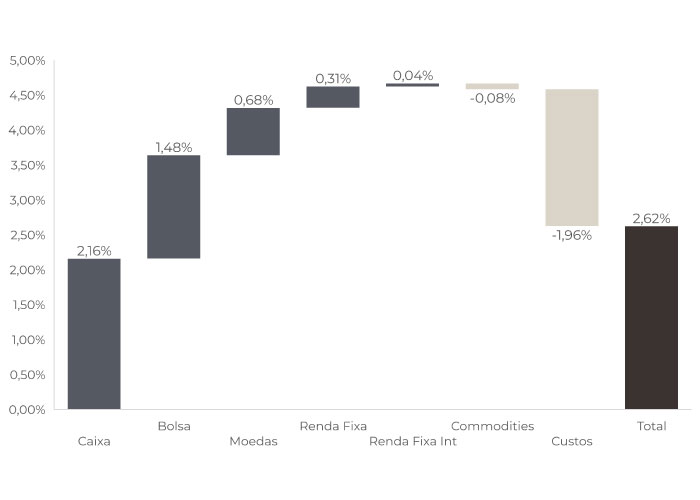

A preocupação com o teto de gastos ajudou nossa posição tomada em juros e comprada em inflação. Reforçamos a posição comprada de inflação e zeramos a posição tomada em juros.

A retomada mais forte da economia, preocupação com fiscal e o Banco Central se comprometendo a manter o juro baixo por um horizonte longo vão trazer uma assimetria grande para a compra de inflação nos próximos meses.

O mês de agosto foi levemente negativo com ganhos no dólar canadense e perda no real.

A eleição americana vai começar a trazer volatilidade para o dólar global até o final do ano. Vamos ter uma postura mais tática, mas com viés de tendência estrutural de dólar fraco.

A contribuição positiva veio de uma posição tomada na parte longa de juros americana que foi encerrada no final do mês. Iniciamos também uma posição tomada de steepening da curva de juros mexicana.

Ao longo do mês, voltamos para compra do ouro e iniciamos uma estrutura de opções de compra de petróleo. No segundo semestre os estoques devem acentuar a queda e a retomada da produção da OPEC não será suficiente para conter a alta do preço do petróleo.

Após quatro meses consecutivos de altas expressivas, o Ibovespa fechou o mês de agosto recuando 3,4%, underperformando as bolsas americanas, que no mês valorizaram 7,0% no caso do S&P, e 9,6% a Nasdaq. Tal underperformance se deve principalmente à instabilidade política em relação a continuidade dos auxílios emergenciais e à frágil situação fiscal brasileira – essa incerteza tem criado volatilidade no mercado e impactado negativamente os preços dos ativos. Nossa percepção é que tanto o número do PIB, recentemente divulgado, como os resultados das empresas, são referentes ao segundo trimestre, quando vivemos o impacto mais severo da crise. Estamos surpresos positivamente com o processo de reabertura da economia, e a capacidade de geração de receita das empresas após a fase mais aguda da pandemia. Ao final de julho, havíamos reduzido a posição comprada dos portfólios em bolsas, e aproveitamos a recente realização para voltar a aumentar a posição na bolsa brasileira, zerando o hedge tomado em juros longo. Seguimos alocados no setor de tecnologia e em uma carteira doméstica, com cases ligados ao consumo e à infraestrutura, privilegiando ativos líquidos e uma carteira mais diversificada do que a média histórica.