REPORT MENSAL

MAIO - 2020

“A esperança da Europa caminhar na direção de uma união fiscal trouxe fluxo de investimentos para o continente, o que acabou contaminando positivamente os países emergentes. Junto com a reabertura das principais economias do mundo, criou-se um ambiente muito positivo para a recuperação dos ativos globais.

Permanecemos monitorando atentamente a evolução da pandemia ao redor do mundo e seus possíveis impactos nos mercados. No Brasil, os últimos sinais de reforço da política econômica prudente por parte do presidente da república e uma redução dos atritos entre executivo e legislativo, nos parecem determinantes para recuperação dos ativos.”

INTERNACIONAL

Maio foi marcado pela continuidade do movimento de saída da quarentena de diversas regiões ao redor do mundo, em especial na Europa e nos EUA. Podemos dividir esse movimento em diferentes estratégias: (i) na China, a saída da quarentena se deu após praticamente não serem observados novos casos de COVID-19 no país devido ao sucesso na implementação das medidas de quarentena que minimizaram o risco de uma segunda onda da doença; (ii) na Europa, o movimento de saída é iniciado quando as curvas de contaminação se encontram em trajetória descendente, com o foco em manter o R0 – a taxa que mensura a transmissibilidade do vírus –, abaixo de 1, o que garante que a propagação da doença seja mais limitada. A estratégia europeia traz maior receio sobre a possibilidade de uma segunda onda de contaminação, mas que, até o momento, não foi observada; (iii) nos EUA e Brasil, o início da retirada das medidas de isolamento ocorre enquanto ainda não há uma tendência de desaceleração no número de novos casos, o que implica um risco bem maior de que ocorram novas ondas de propagação da doença. Até o momento, os EUA mostram que esse risco está limitado, sem que tenha sido necessário retorno às medidas de restrição de circulação. Em caso de sucesso desta última estratégia, abre-se precedente importante para a condução de eventuais novas propagações do vírus independente da descoberta de vacinas e/ou tratamentos mais eficazes contra o vírus. Nesse cenário, a estratégia de isolamento será repensada, o que deve implicar um custo econômico futuro muito inferior ao que foi visto no primeiro semestre de 2020.

Na Europa, a mudança de postura da Alemanha com relação a um plano fiscal europeu que ofereça subsídios aos países que mais necessitam de auxílio foi muito relevante. O desenho, feito junto à França – portanto pelos dois países mais ricos do bloco, de um pacote único e continental de estímulo fiscal reduz o risco de desintegração da União Europeia, movimento que ganhou força desde a decisão do Reino Unido de sair da Zona do Euro e que tem na Itália seu maior risco. Ainda é incerto se a ação conjunta irá marcar o início de uma verdadeira união fiscal – condição necessária para o sucesso da área econômica comum – especialmente diante da necessidade de aprovação no parlamento de 27 países, o que indica dificuldades à frente, mas o evento marcou uma mudança relevante de conduta por parte do país mais rico e importante do continente e é uma sinalização importante em direção a um maior grau de união.

Na China, país que já teve suas atividades econômicas praticamente normalizadas, a reunião do Congresso realizado ao final de maio trouxe uma quantidade de estímulos econômicos acima do proposto em 2008, quando foi o país asiático que sustentou a recuperação das economias globais após a grande crise financeira. Por um lado, a comparação com esse episódio passado pode indicar relevantes implicações para o complexo de commodities e mercados emergentes. Por outro lado, diferente do ocorrido em 2009, a postura diplomática chinesa se encontra mais agressiva, elevando a tensão com parceiros comerciais e trazendo risco de nova instabilidade no comércio global.

Este último ponto ganha ainda mais importância diante da eleição americana que ocorre este ano, e que ficará carregada de menções negativas ao gigante asiático, seja do lado republicano ou do lado democrata. A tendência do mundo no pós-pandemia será a de tentar reduzir a dependência de insumos e produção chinesa, buscando trazer fábricas que se encontram na Ásia para as próprias fronteiras ou para regiões com menor zona de influência chinesa, levando o mundo a uma tendência mais bimodal de zona de influência.

BRASIL

No Brasil, a epidemia do COVID-19 ainda não está controlada e o número de novos casos segue se elevando. Apesar disso, os governos sinalizam que irão adotar a estratégia iii citada anteriormente, com início da saída da quarentena antes que a doença esteja sob controle, elevando os riscos de uma nova onda de casos. Será importante observar o comportamento da pandemia nos estados americanos que utilizaram a mesma estratégia.

Com a dinâmica da pandemia descrita acima, nossa projeção para recuo do PIB em 2020 se encontra em 7,5%, com recuperação de 5% em 2021, muito por conta do efeito-base da forte retração deste ano. O governo foi bem sucedido em impedir um aumento muito expressivo no número de desempregados, mas, mesmo assim, vemos a taxa de desemprego encerrando o ano em 16,5%, com lento recuo ao longo do próximo ano.

A forte retração da atividade, mesmo em um ambiente com o câmbio mais depreciado, faz com que a perspectiva de inflação siga muito favorável. Nossa projeção é de 1,2% para 2020 e de 3,0% para 2021, mesmo considerando uma pressão advinda de preços regulados e alimentos, segmentos afetados pela dinâmica cambial, já que o forte aumento da taxa de desemprego impede a recomposição de preços de serviços e bens industriais.

O overshooting do câmbio, combinado à dinâmica da atividade doméstica e a composição da nossa pauta de exportação, permite uma virada expressiva do balanço de pagamentos, com nossa projeção indicando superávit de 0,4% do PIB em transações correntes, melhorando a dinâmica de fluxo cambial à frente, na ausência de nova deterioração do cenário político e fiscal.

Após um mês de abril muito conturbado no cenário político, vemos uma melhora na relação entre os poderes Executivo e Legislativo, e consequente redução da tensão política. A perda de popularidade do presidente Bolsonaro, o avanço da pandemia do Coronavírus e a possibilidade de abertura de um processo de impeachment do presidente levaram o Executivo a começar a compartilhar espaços na administração federal com os partidos de centro, uma demanda antiga da classe política. Por outro lado, a temperatura entre Executivo e Judiciário segue elevada, ainda que tenhamos visto os primeiros gestos de uma tentativa de conciliação que garanta o retorno à normalidade em Brasília.

A melhora das condições financeiras após o último movimento de corte na taxa SELIC permite ao BCB inferir que a taxa de juros que leva a política monetária a ficar contraproducente seja mais baixa do que se supunha anteriormente. Olhando pela métrica de meta de inflação, há bastante espaço para o BC continuar a reduzir a taxa básica. Nossa projeção de SELIC terminal recuou de 2,25% para 1,75%, com um corte adicional de 75 bps seguido de dois cortes de 25 bps.

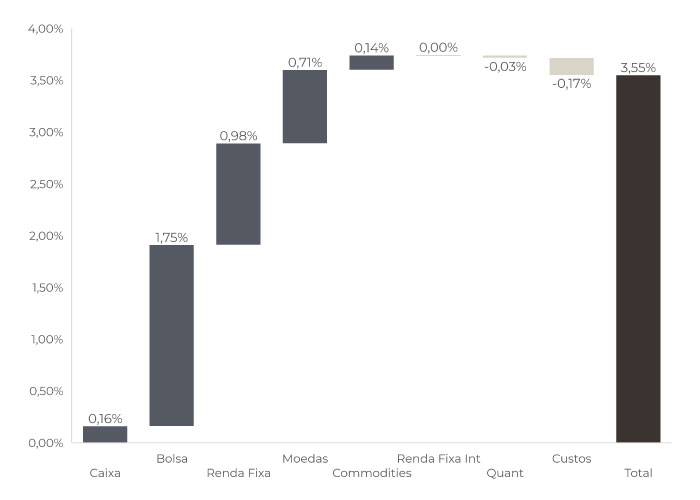

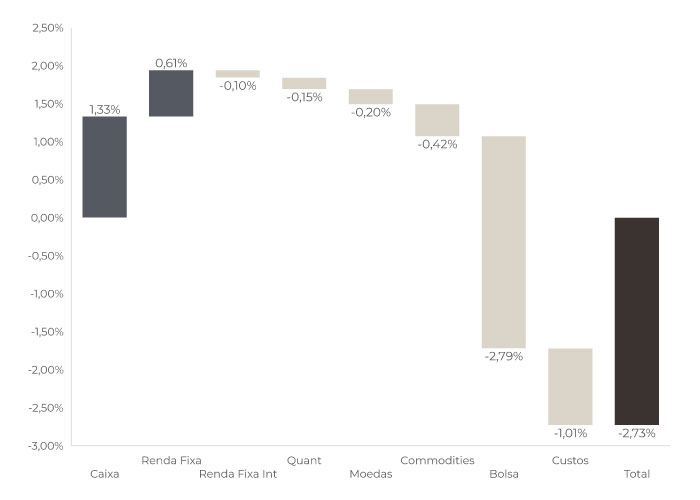

O retorno positivo veio da posição aplicada na parte curta da curva de juros com a queda de 75 bps e o comunicado indicando que a Selic poderia ir até 2,25% a.a.

Ao longo do mês, compramos inflação implícita.Com o forte fechamento de taxa optamos por zerar as posições e usar a parte intermediaria da curva como hedge para as posições compradas em bolsa e vendidas em dólar.

A proposta da Alemanha e França com um auxílio fiscal para a Zona do Euro trouxe esperança de avançarem na direção de uma união fiscal no futuro. Iniciamos uma compra de euro para capturar a volta de fluxo de investimentos para a Europa.

Iniciamos uma venda de dólar contra o real e uma estrutura de venda de volatilidade. A melhora do ambiente político e a volta do fluxo para os países emergentes vão tirar o overshooting do câmbio.

Estamos sem posições em Renda Fixa Internacional.

No book de commodities estamos mantendo nossa compra de ouro.

As bolsas globais seguiram no processo de recuperação ao longo do mês de maio, influenciadas pelo início do processo de flexibilização das regras do lockdown nos países que estão mais avançados na pandemia, evolução nas pesquisas de antivirais e vacinas, e na abundante liquidez injetada no sistema financeiro. Esse último ponto traz, de alguma forma, uma dicotomia entre os preços dos ativos e as manchetes, inseguranças e a realidade econômica atual. Em termos direcionais, seguimos com uma posição relevante comprada em bolsas: reduzimos um pouco a alocação em bolsas americanas e aumentamos a parcela comprada na bolsa brasileira. Iniciamos o mês com posições mais concentradas nos setores de exportação (mineração e frigoríficos) e tecnologia. No entanto, com o bom desempenho desses ativos, promovemos alguns ajustes buscando companhias descontadas que se beneficiariam do tema de reabertura da economia, nos setores de consumo, infraestrutura e educação.

Seguimos com uma carteira diversificada, privilegiando ativos líquidos e investindo em empresas líderes dos seus setores, ágeis e com forte posicionamento de caixa. Entendemos que surgirão excelentes oportunidades de consolidação e ganhos de market share no médio prazo.