REPORT MENSAL

NOVEMBRO - 2019

Seguimos confiantes com a melhora dos indicadores globais e em especial na melhora da atividade no Brasil, que deve se diferenciar positivamente com a volta do fluxo eterno para os emergentes em 2020.

INTERNACIONAL

O pior da atividade econômica global ficou no passado. A diminuição dos riscos de guerra comercial, a probabilidade de o partido Conservador ter maioria no parlamento britânico para aprovar um processo ordenado de saída do Reino Unido da Zona do Euro e o impacto de políticas monetárias e fiscais expansionistas em diversos países foram suficientes para gerar estabilização no crescimento econômico global, com grande destaque para a China, cujos indicadores antecedentes já apontam para uma recuperação cíclica mais vultosa. A Europa mostra leve recuperação, mas ainda em um nível muito baixo e os EUA apresentam dados ainda claudicantes. Certamente as relações comerciais entre EUA e China seguem como fonte de risco e volatilidade, mas, nossa hipótese é a de que até o momento das eleições americanas os incentivos de ambas as partes estão direcionados a evitar uma desaceleração econômica mais profunda que gere riscos de recessão.

A diminuição dos riscos de desaceleração econômica retira pressão baixista do juro. Isso marca uma alteração com relação ao cenário vivenciado em 2019, quando a política monetária dos bancos centrais ao redor do mundo se tornou bastante expansionista em resposta aos riscos recessivos globais. No caso do BC dos EUA, após o miniciclo de corte da taxa básica em 0,75%, a fim de evitar precificações prematuras de alta, o presidente Jerome Powell segue dando indicações mais tranquilas com a perspectiva para os próximos períodos, mencionando as constantes revisões baixistas no juro neutro da economia americana, na taxa de desemprego não-inflacionária e citando que só agora todas as camadas de renda e étnicas americanas vêm sentindo os efeitos da expansão da economia.

A principal fonte de incerteza externa ocorreu nos nossos vizinhos latino-americanos, em especial no Chile. Com expressivos protestos e partindo de uma pauta difusa, a população mostrou insatisfação com o estado de bem-estar social e com a classe política local. As pautas políticas foram parcialmente atendidas, com a convocação de um plebiscito para escrever uma nova constituição e uma série de novas despesas sociais que foram criadas (cerca de 3% do PIB). Houve um forte fluxo de saída de divisas do país, que ao final do mês levou o Banco Central a anunciar um programa de venda de dólares. Outro país da região a sofrer do mesmo fenômeno foi a Colômbia, embora com menor repercussão dos protestos.

BRASIL

Diante desse cenário global, o Brasil conviveu em novembro com suas idiossincrasias. O risco político dos vizinhos foi amplificado com a decisão do STF em revogar a prisão após segunda instância e com o risco de a segunda turma do Supremo decidir por declarar o ex-juiz e atual ministro da Justiça, Sérgio Moro, suspeito na condenação do ex-presidente Lula, o que o tornaria elegível.

Nas contas externas, o mês foi marcado por três eventos relevantes: (i) O potencial fluxo de recursos trazido pela cessão onerosa foi uma grande frustração, com a baixa participação de petrolíferas estrangeiras no leilão e diminuto fluxo de divisas externas para o país em conseguinte; (ii) Revisão dos dados do balanço de pagamentos, mostrando um déficit em transações correntes bem mais expressivo do que as contas mostravam anteriormente. Isso colocou em dúvida nossa capacidade de financiar esse déficit no momento em que o crescimento econômico ocorrer de forma mais expressiva. Estamos aguardando a divulgação de novas revisões das estatísticas para trabalharmos sobre as hipóteses de resposta das contas externas a maior crescimento da absorção doméstica, em meio a um ambiente de câmbio mais depreciado; (iii) Dados de balança comercial que indicavam que o superávit anual de cerca de US$ 40 bi apresentava rápido recuo, direcionando-se a algo próximo a US$ 10 bi de saldo, o que representaria uma perda de 1,5% de conta corrente. Ao final, descobriu-se tratar de um erro do sistema e os dados voltaram à normalidade.

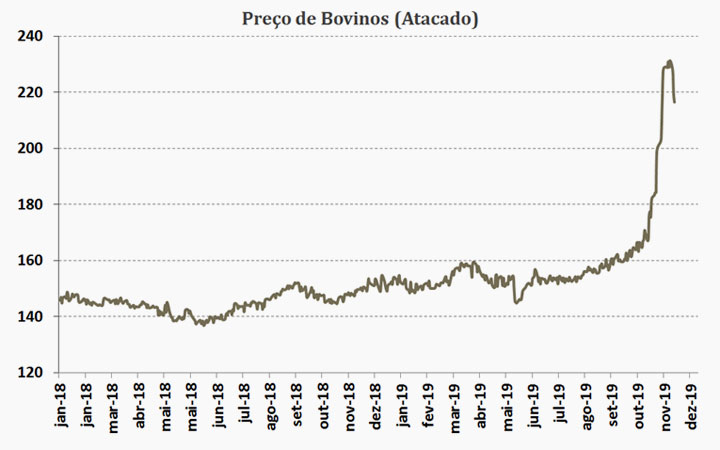

As estatísticas de crescimento econômicos seguem indicando que o processo de recuperação é vistoso. Nossa projeção para o PIB de 2020 se encontra em 2,5% e uma maior velocidade de crescimento ao final de 2019 será muito importante para gerar a tração necessária para a tão esperada recuperação do PIB. Na inflação, uma forte pressão de alimentos, mais localizada na parte de proteínas bovinas, elevou sobremaneira nossa projeção para o IPCA de 2019 que se encontra em 3,9%. Para 2020, nossa projeção segue inalterada em 3,6%, com a hipótese de que não serão sentidos efeitos secundários do choque primário observado ao final do ano, processo pelo qual passamos por algumas ocasiões desde 2017. Esperamos que a SELIC termine o ano em 4,5% e para 2020, com a ausência de choques secundários, o BC terá espaço para dois cortes adicionais de 25 bps, levando a taxa básica a 4,00%.

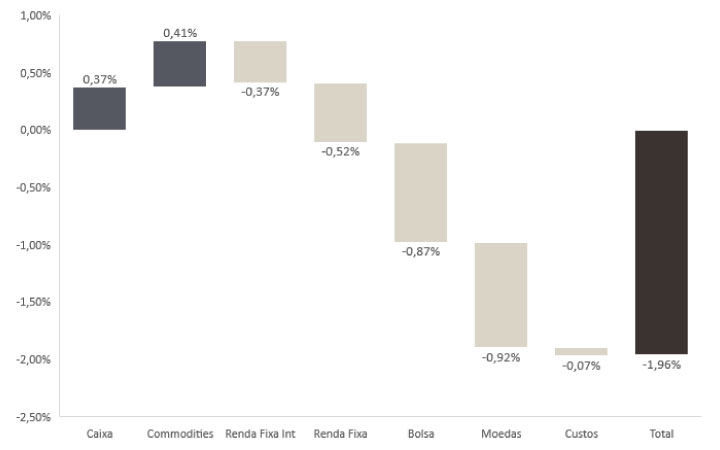

A contaminação devido à piora de América Latina teve efeitos sobre a curva de juros no Brasil. Nossa posição comprada em NTN-B longa sofreu um forte ajuste, mas foi em parte compensado por compra de inflação curta. Com o choque de preços da carne, a projeção de 2019 saiu de 3,20% para 4,00%.

Estamos mantendo a posição na NTN-B e iniciando venda na parte longa da curva de juros que já apresenta FRAs acima de 7,00%.

As posições vendidas em dólar contra uma cesta de moedas composta por real, dólar australiano, euro e peso mexicano contribuíram negativamente no mês.

Com a decepção do leilão da cessão onerosa e a valorização do dólar global, reduzimos nossas posições.

Nossa posição tomada na parte longa do juro americano contribuiu positivamente, porém o forte ajuste na curva de juro do México prejudicou nossa posição vendida na parte curta.

Continuamos vendidos na parte curta da curva mexicana, aguardando a definição do reajuste do salário mínimo.

Ao longo do mês zeramos a compra de cobre e iniciamos uma posição vendida em ouro, que foi encerrada no final do mês.

O ganho em commodities veio dessa posição em ouro.

Nossas posições em bolsa sofreram ao longo do mês com a forte turbulência na América Latina. Seguimos otimistas com crescimento global e, em especial, com a economia brasileira. Nossa alocação segue como principal fator de risco dos fundos, compondo uma carteira doméstica, nos setores de consumo e infraestrutura, óleo e gás, e setor financeiro.

Iniciamos uma posição comprada em bolsas emergentes contra desenvolvidos.